目錄

▎巴菲特最喜歡喝的飲料是什麼?

對股神巴菲特有一點認識的人都知道,

他超喜歡喝可口可樂,

每次在股東會上都可以看到巴菲特喝,

每天喝 3 ~ 5 罐,

股神的養身之道與一般人很不一樣 (佩服

(圖片來源:shutterstock)

股神持股可口可樂已經超過 30 年了,

根據最新的持股公告(2018/ 12 /31 為止_,

可口可樂佔巴菲特投資比率約 10.35%

為第 4 大持股

(圖片來源:gurufocus)

這一檔人人皆知的飲料股,

本篇就來介紹它囉

✎可口可樂(KO)基本介紹

✎可口可樂(KO)財務比率

✎可口可樂(KO)股利發放

✎可口可樂(KO)危機處理

✎可口可樂(KO)股價評估

繼續看下去…

▎可口可樂(KO)基本介紹

✎公司簡介

The Coca-Cola Company(可口可樂公司,股票代碼:KO.US),

是一間跨國銷售無酒精飲料的公司,

成立於 1886 年,並於 1919 年上市,

總部位於喬治亞州的亞特蘭大

產品行銷超過兩百個國家,

平均每天售出超過 19 億杯的飲料。

為全球最大的飲料大廠。

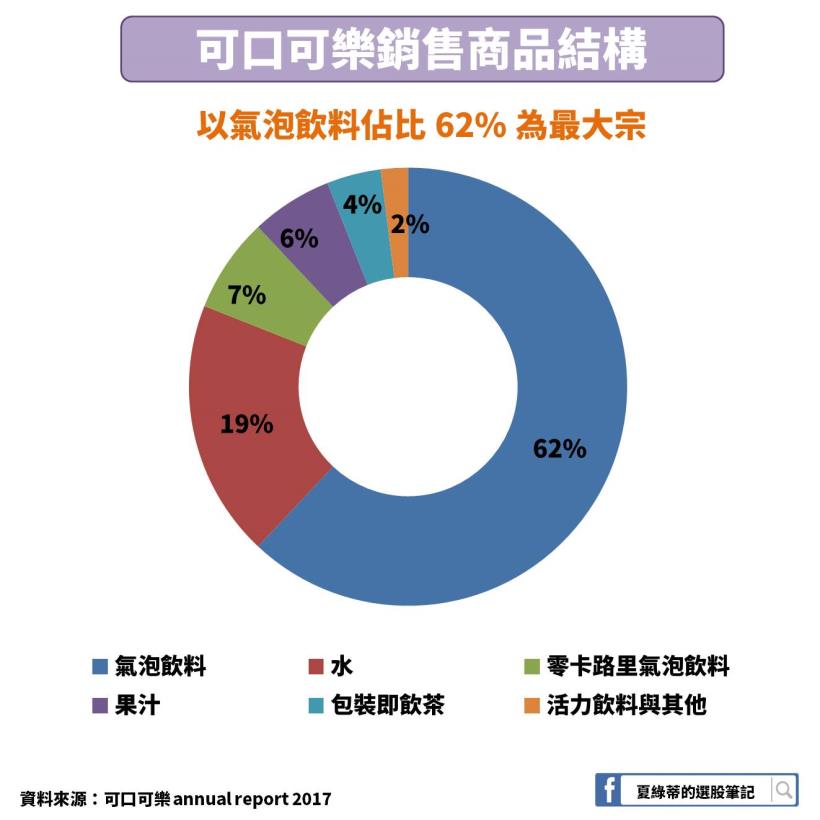

✎銷售商品結構

根據可口可樂(KO) 2017 年年度報告顯示,

以氣泡飲料為最主要的銷售商品,約佔比 62%,

其他還有水、果汁、零卡路里飲料等。

✎品牌介紹

可口可樂(KO)銷售的產品不只是碳酸飲料,

還包含果汁、茶類等無酒精系列,

以下列出常見的產品:

✎預測未來銷售額

可口可樂(KO)預估非酒精飲料在 2022 年銷售額會達到 975 億美元,

相當驚人,每一項銷售商品都有逐年成長,

主要以氣泡飲料、水和果汁為前三大宗

(資料來源:可口可樂 annual report 2017)

▎可口可樂(KO)財務比率

✎營業收入與毛利率:收入下降但毛利率提升

營業收入從 2012 年開始逐漸下降,

主要是因為健康意識抬頭。

根據《飲料文摘》的資料顯示

由於消費者開始注意人工代糖的攝取,

即使是主打健康、零熱量的零卡可樂,

也都不太受消費者喜愛了。

在 2016 年的時候,

美國人的碳酸飲料飲用量是過去 31 年來最低的,

瓶裝水的銷售量甚至首次超過碳酸汽水。

再加上很多國家認為可樂有害身體健康,

法國、匈牙利、愛爾蘭等都開始徵收「汽水稅」或是「糖稅」

造成營收下滑

而毛利率則非常高,近 10 年都在 60% 以上

雖然收入下降,但 毛利率卻是連續 4 年都上升。

顯示可口可樂(KO)成本控制得當。

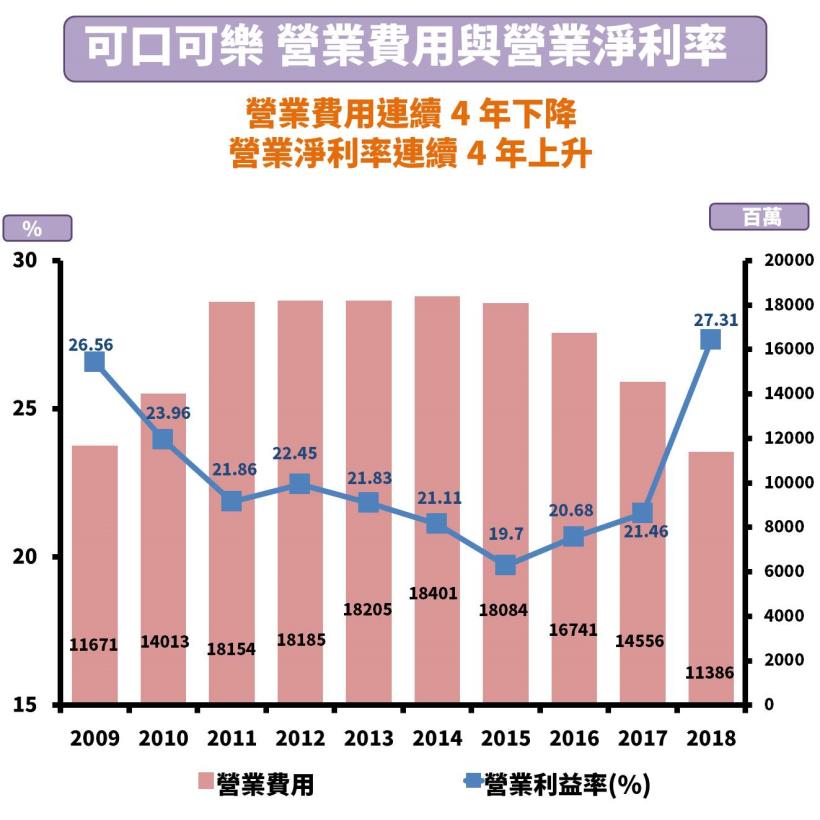

✎營業費用與營業利益率

營業利益率自 2009 年開始下滑,

近 2 年逐漸上升 27%

在 2009 年開始營業利益率下降,

主要是因為可口可樂(KO)購買包裝廠

因為大容量 2000ml 的寶特瓶,

常常喝不完,變成糖水,

比較不受消費者喜愛,

(圖片來源:可口可樂官網)

後來發現,

易開罐一次喝完,

體驗暢爽的氣泡較受歡迎。

於是可口可樂(KO)購買瓶裝及包裝廠,

預期與原本舊有的生產系統整合,

發揮更大綜效,

而購買包裝廠的廠房設備,

每年都會提列不少折舊,

因而增加營業費用,降低營業利益率

但從 2015 年開始,費用持續下降,

代表購買包裝廠的效益逐漸發酵,

加上可口可樂(KO)的近幾年策略就是要提升生產效率,

並且降低製造與行銷成本,

所以使得營業利率近 2 年上升 27%

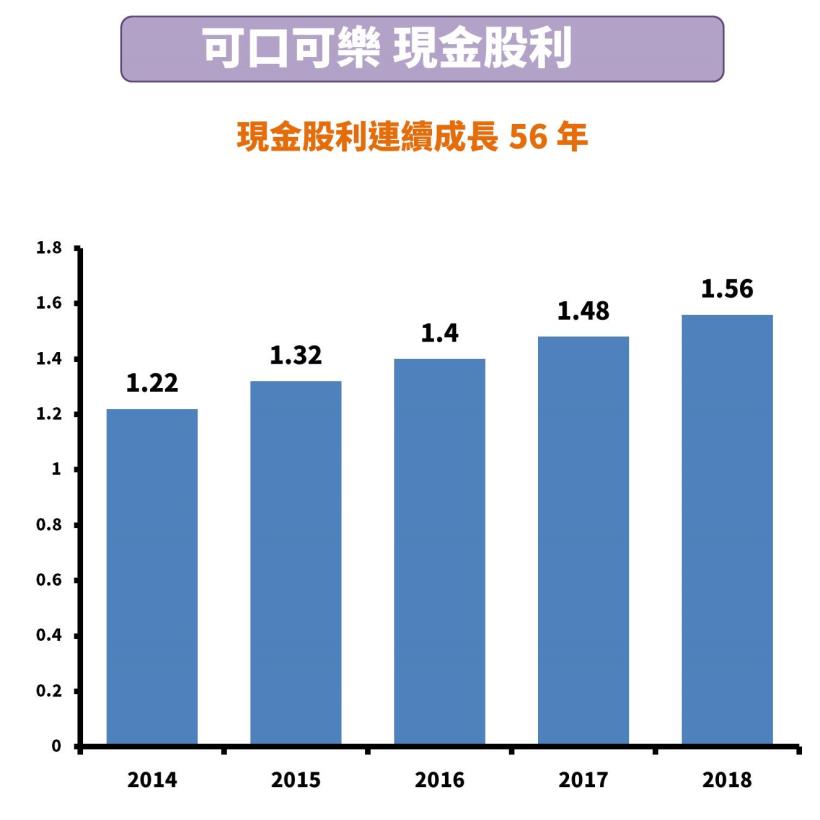

▎可口可樂(KO)股利

從 1963 年開始,

可口可樂(KO)現金股利每年發放,

配息連續成長 56 年

(圖片來源:divident)

以 2019/3/5 收盤價 45.6 元以及 2018 股利 1.56 元計算,

殖利率為 1.56 / 45.6 = 3.4%

可口可樂(KO)的殖利率大部份都在 2% ~ 4%左右,

只有在金融海嘯時,

股價下跌殖利率有超過 4%

算是配息及殖利率穩定度非常高的股票

▎可口可樂(KO)危機處理

因為健康意識抬頭,

氣泡碳酸飲料銷售下降不可避免的,

可口可樂(KO)採取以下 2 點動作,

希望能帶動銷售量:

(一) 藉由重新包裝行銷產生新鮮感

舉例(1)綠巨人喝小罐可樂

拍攝廣告以現今流行的電影進行行銷,

讓影迷也想來一罐

(圖片來源:可口可樂廣告)

舉例(2):在可樂瓶上有自己的名字

前陣子在台灣推出「可口可樂姓名瓶」,

近年在全球掀起熱潮,

目前已推出超過 100 款

可以吸引消費者保存當紀念品,

進而刺激消費

(圖片來源:可口可樂官網)

(二)併購非碳酸飲料大廠

既然消費者漸漸不喜愛碳酸飲料,

那麼可口可樂(KO)就發展”非”碳酸飲料,

近幾年的大型併購案如下:

● 2007 年以 2500 萬美元收購 Fuze Beverage

● 2014 年以 21.5 億美元收購機能飲料生產商 Monster Beverage Corp.約 16.7%股權。

● 2018 年以 51 億美元收購 Costa咖啡

藉此擴大自己的版圖,

網羅更多的消費族群

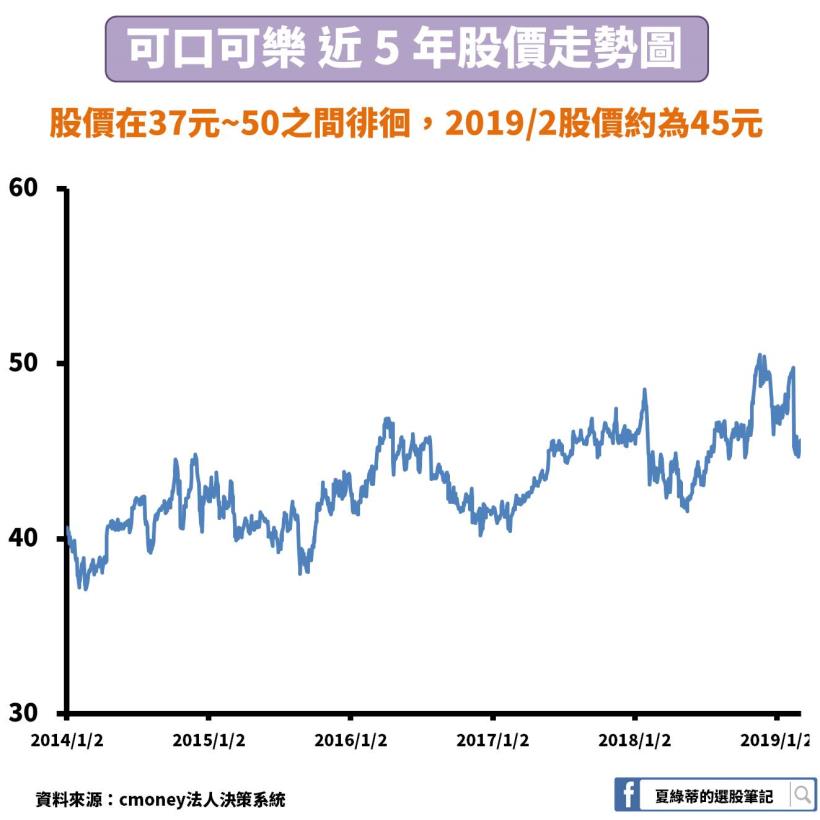

▎可口可樂(KO)股價評估

可口可樂(KO)近 5 年股價在 37 元 ~ 50 元之間徘徊,

價格在 2019/2 大概約 45 元,

算是合理範圍,

可以再乘上安全邊際 0.95

因此若是要投資可以在股價 45 * 0.95 = 42.7 左右買進

則殖利率大約在 3.65%

可口可樂(KO)算是民生概念股,

比較不受景氣影響,

又是全球最大的飲料公司,

有定價權力,

因此若要等股價大跌在投資,

我認為這機率比較小,

保守的投資人可以領股息,

因為如前段文字說明,

已經連續 56 年配息成長

▎快速結論:

1.以氣泡飲料為最主要的銷售商品,約佔比 62%

2.大容量的碳酸飲料不再受歡迎,改以”小罐包裝”為主

3.碳酸飲料銷售量下降,

採取對策(1)重新包裝行銷產生新鮮感

(2)併購非碳酸飲料大廠

4.配息連續成長 56 年

5.2019/2 股價約 45 元,屬於合理價

(免責宣言:文章中提及的標的僅供研究使用,

並無任何推介買賣之意,投資人應自行承擔交易風險。)