財報就是公司的體檢報告。

會計師每一季都會出具一份企業的檢查報告,就是財報。

本篇文章夏綠蒂與您分享基礎的財報教學,

讓你入門不再困難

目錄

財報是什麼?

財報是一家公司的財務狀況和表現的正式記錄。

由四個主要部分組成:資產負債表、損益表、權益變動表和現金流量表。

財報公布時間

自 2023 年起,最近會計年度終了日實收資本額達新台幣100 億元以上,及金融保險業的上市公司,

依規應於年度終了後 75 日內公告申報年度財務報告,也就是年報需要在隔年 3 月 16 日之前完成申報。

上市櫃公司每季須依法公告財務報告。每一季的財報公布時間如下:

除了金融保險業及資本額 100 億元以上之外,大多數的財報公告時間如下:

- 第一季財報:每年 5 月 15 日前公布。

- 第二季財報:每年 8 月 14 日前公布

- 第三季財報:每年 11 月 14 日前公布

- 第四季財報:每年隔年 3 月 31 日前公布,資本額 100 億元公司須在 3/16 公告

因為金融保險業比較複雜,且拿了許多存款戶、保戶的資金,

因此在查帳上也更加嚴格,所以財報公告時間也會稍微晚一點。

金融保險業的財報公布時間:

| 金融保險業的財報公布時間 | ||||

|---|---|---|---|---|

| Q1 季報 | Q2 季報 | Q3 季報 | Q4 年報 | |

| 金控 | 5/30 | 8/31 | 11/29 | 3/16 |

| 銀行及票券 | 5/15 | 8/31 | 11/14 | 3/16 |

| 保險 | 5/15 | 8/31 | 11/14 | 3/16 |

| 證券 | 5/15 | 8/31 | 11/14 | 3/16 |

認識財報 4 大表

財報有很重要的 4 大表,

一般你可能常聽到財報三大表,

但其實以會計師查帳的角度來看,最完整是的四大表,

通常都是「權益變動表」被投資人忽略,

不外乎是比較難看不懂,但這張表卻能知道企業的淨值變化,

特別是投資金融股特別該注意淨值變化,

因為金融股有很多未實現的投資損失都是放在「權益變動表」,

沒看懂就投資,可是會很吃虧的…

學習財報的四大表是投資的第一步。

投資人可以藉由分析這四大表,了解一家公司的財務狀況和表現。

會計原則:資產 = 負債 + 股東權益

會計有很多原則,

介紹最簡單通用的:資產 = 負債 + 股東權益

在資產負債表分為 3 大區塊:資產、負債以及股東權益,

左邊是資產,指「資金的用途」,

包含:現金、短期投資、存貨、不動產等等,

而右邊是負債及股東權益,是指「資金的來源」。

舉個好理解的例子 :

以買房來看,總價 2000 萬的房子,

大部分的人都需要借款才能購屋,

因此你手上的房屋是資產,價值 2000 萬,

而這是由 自己的頭期款(股東權益) 400 萬 + 向銀行貸款 1600 萬而來的。

用在經營公司也是一樣的道理,

看看下面例子就知道:

開咖啡廳是許多人的夢想之一,

在優閒的午後啜飲一口,欣賞門口剛盛開的花,

經過評估後,發現需要購買不少設施,

包括咖啡機、磨豆機、冷凍櫃還有咖啡豆等,

預估下來要 100 萬,但我現在身上只有 20 萬,

還差 80 萬怎麼辦?這時候可以找銀行貸款,

這樣湊到 100萬 就可以開店了。

屬於資產的有那些呢?咖啡機、磨豆機、冷凍櫃、咖啡豆通通都是,

總共價值 100 萬,

我出資 20 萬是咖啡店的股東,這部分列為股東權益,

另外 80 萬向銀行貸款是屬於負債,

這樣就符合一開始所講的會計原則:資產 = 負債 + 股東權益

200 萬 = 80 萬 + 120 萬

認識財報1:資產負債表

攤開財報首先看到的第一張大表是資產負債表(B/S)。

資產負債表是靜態報表,

意思就是說某一個時間點企業的財務狀況,

例如:2023/12/31 這個時點,帳上有多少現金、銀行借款是多少?

好比你的存摺,今天去刷本子得知有 100 萬元,

下個月薪水入帳之後再去檢視,會變成 110 萬元,

跟資產負債表的一樣,是「特定時點」去查看財務數據。

了解資金用途與來源

資產指的是「資金的用途」,換句話說是:把錢花到哪裡去呢?

常見會計科目有:現金、短期投資、存貨、不動產、存出保證金等,

反之,負債及股東權益是指「資金的來源」,也就是說:錢從哪裡來?

負債包含的會計科目有:銀行借款、應付帳、其他應付款款等,

股東權益含有股本、資本公司、保留盈餘等。

資產負債表常見會計科目

以下列出常見的會計科目:

【資產類】

- 現金及約當現金:活存、定存

- 透過損益按公允價值衡量之金融資產:短期投資,例如股票

- 應收帳款:該收回的帳款但還沒拿到錢

- 存貨:準備要出售的物品。營建業的存貨是土地、造紙業的存貨是紙箱等

- 合約資產:當下已經認列收入,但是現金會在未來收款

- 不動產、廠房及設備:指的是固定資產,例如:機器設備、運輸設備

- 無形資產:商譽、客戶關係

【負債類】

- 銀行借款:向銀行借錢,期間小於一年

- 應付票據:應該支付的票據但還沒支付錢給對方

- 應付帳款:應該支付的帳款但還沒付出去

- 合約負債:就是預收貨款,當下已經收到現金,在未來需要履行義務,然後才能認列收入

- 應付公司債:公司自己發行的債券,用來籌措資金

- 長期借款:向銀行借錢,期間大於一年

【股東權益】

- 股本:用現金買到公司的權益。通常 1 股面額 10 元,公司發行股數 x 面額 = 股本

- 資本公積:常見的是發行股票的價格超過面額 10 元,差額就會列在此處

- 保留盈餘:歷年累積尚未發放的獲利

- 其他權益:例如:外幣換算差額

財報延伸閱讀:

- 它 「負債比」 70%,股利卻連 6 年發 10 元以上!原來財報要這樣看…

- 負債比是什麼?負債比率過高的影響&解析高負債盲點

- 公司負債比查詢:高負債比表示不好?3 大特殊產業解析

- 看懂財報「透過損益按公允價值衡量之金融資產」,讓你比市場更快抓出『EPS 增減』!

- 年年配息,卻不一定適合存股?搞懂『資本公積、法定盈餘公積』這 1 個小細節!

認識財報2:損益表

投資人關注的 EPS 從損益表可以得知,

該表讓我們知道公司的經營狀況,

營收、成本、費用以及營業外損益都涵蓋在內,

到底是賺錢還是虧錢,都能了解。

繼續剛剛開咖啡廳的例子:

咖啡廳經營 1 年後,銀行想了解賣咖啡有沒有賺錢,

才能決定要不要繼續借錢給我

咖啡廳的損益表訊息如下:

營業收入 100 萬,買咖啡豆的進貨成本 40 萬,

所以毛利 100 – 40 = 60 萬,

還要支付營業費用,例如店租、水電費一共是 23 萬,

營業淨利 60 – 23 = 37 萬,

店鋪分一半出租給手工蛋塔擺攤,租金收入 6 萬元,

這是賣咖啡無關,也就是本業之外的收益,會列為營業外收入,

算出稅前淨利 = 37 + 6 = 43 萬,

繳了 2 萬元的稅,

最後算出忙了一整年的本期淨利 = 43 -2 = 41 萬,

41 萬就是可以收到自己口袋的收入啦

損益表公式

損益表邏輯如下:

損益表會計科目

- 營業收入:經營本業的收入

- 營業成本:賣出的產品所需要的成本。例如咖啡廳的豆子、外帶杯

- 營業費用:經營公司所支出的費用。例如水電、房租

- 營業外收支:跟本業無關的收入或費用。例如:咖啡廳賣出老舊的烤箱

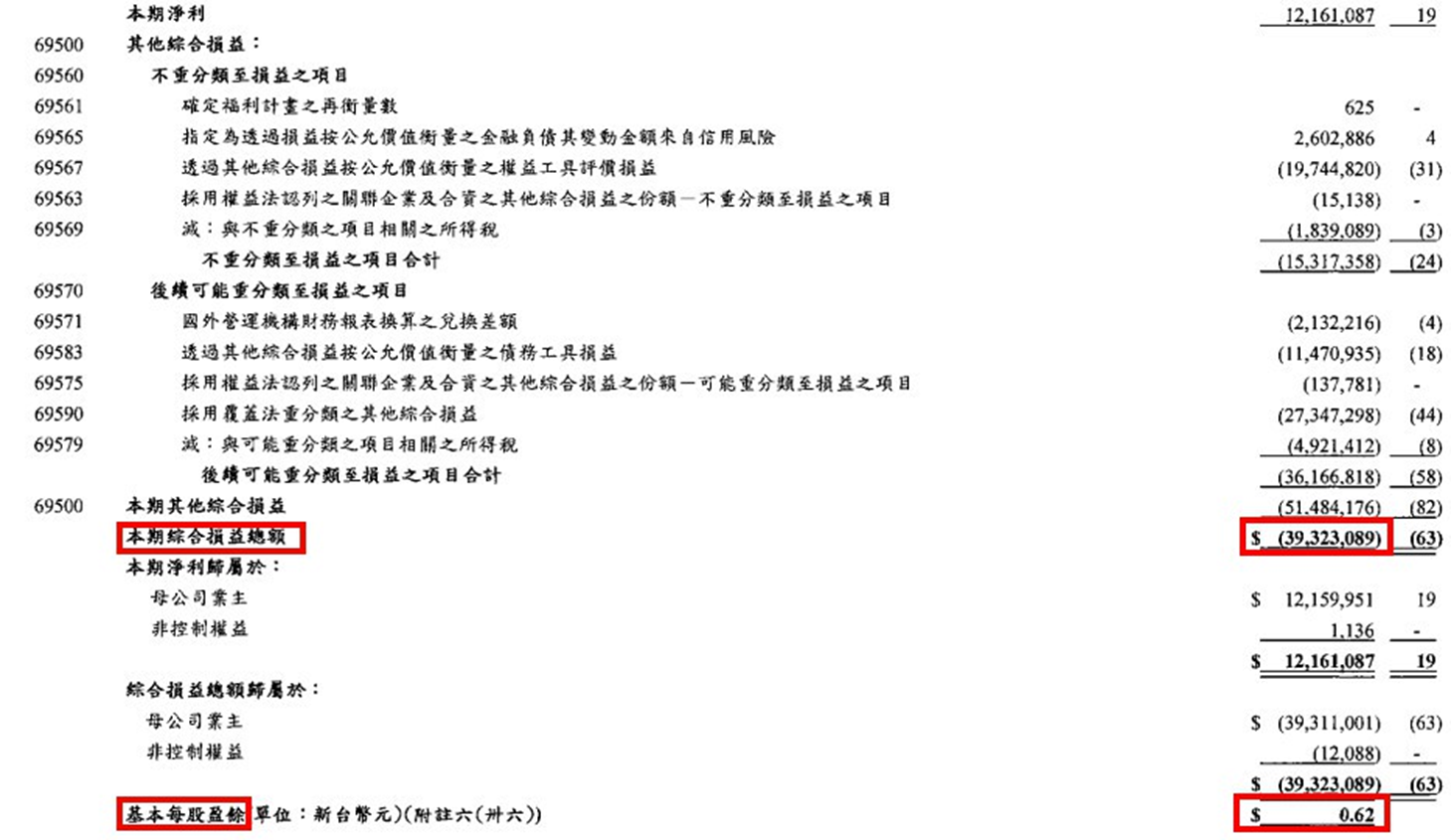

迷思:其他綜合損益負數,EPS 卻是正數?

為什麼本期其他綜合損益是負數,但是 EPS 是正的呢?

特別是金控業常出現的情況。

因為 EPS 是用本期淨利計算,其他綜合損益並不會影響。

那其他綜合損益的用途是什麼呢?

顯示出更多資訊給投資人。

在以前的財報,是沒有其他綜合損益,

可是很多公司持有虧損的金融商品,雖然是未實現,

但如果 A 公司持有 1000 元成本的紅達電,

身為 A 公司股東的你,會不會緊張…

好比你持有 A 公司,以為都營運的很棒,

殊不知 A 公司手上有一堆虧損的股票,

萬一有一天全部認賠賣出,對投資者可以說會 大吃一驚。

因此在 IFRS 之下規定,要將未實現的損益也要表達出來,即便目前不影響 EPS。

認識財報3:權益變動表

在本文最一開始的時候,提到資產 = 負債 + 股東權益,

股東權益變動表的金額 = 資產負債表裡股東權益的金額,

而股東權益變動表就是詳細的說明某個期間的變化。

股東權益的會計科目不多,

但有以下幾個常見的會計科目:

股東權益會計科目

- 股本:通常 1 股面額 10 元,看公司發行股數,在乘上面額就是股本。

- 資本公積:有很多種形況,比較常見的是資本公積溢價,表示發行股票的價格超過面額 10 元,價差就會列在此處。

- 保留盈餘:公司累積未發放的盈餘。

- 其他權益:例如外幣換算差額、未實現金融金產評價。

- 庫藏股:從外面買回公司自己的股票。可能是要轉讓股份給員工,或是讓在外面流通的股數變少,讓 EPS 更好看

例如:咖啡廳生意興隆準備要上市了,

每一股發行價格 45 元,面額 10 元認列在股本,

差額 45 – 10 = 35 元屬於資本公積溢價,

第一年獲利 41 萬,到了第二年的 1 / 1 日,

財報上會出現 41 萬的保留盈餘,

表示過去歷年賺的錢還沒花掉所保留下來。

認識財報4:現金流量表

現金流量表是一家公司在一段時間內現金流入和流出的報告。

現金流量表比較少人會看,但很重要,

聽說一句話說:新手看損益表,老手看現流表,

這張表呈現公司的現金收入與支出的狀態,

比起營收高但是應收帳款收不回來,

有貨真價實的現金入口袋,企業才能長期營運。

現金流量表怎麼看?

現金流量表分為 3 個部分,分別是營運活動、投資活動以及籌資活動

資產跟負債,對現金增加減少的邏輯不一樣,簡單敘述一下:

(1)應收帳款減少,表示錢收回來了,所以相對的現金會增加;

(2)應付帳款增加,表示該付的錢還沒支付,留在口袋的現金就增加。

【營運活動現金流】

營運活動公司從正常經營活動中產生的現金流入和流出。

營業現金流量的增長或下降,反映了公司獲利能力和經營效率的變化

營業現金流量主要包括以下幾個因素:

- 銷售商品或提供服務收到的現金。

- 向客戶收取的應收帳款。

- 向供應商支付的應付賬款。

- 存貨的增減

- 其他營業活動產生的現金流入和流出

【投資活動現金流】

投資現金流量反映了公司投資活動的情況。

投資現金流量的增長或下降,反映了公司投資活動的規模和方向。

投資現金流量主要包括以下幾個因素:

- 購買固定資產、無形資產等產生的現金流出。

- 出售固定資產、無形資產等產生的現金流入。

- 買進金融商品的現金流出

- 對其他公司投資產生的現金流入和流出。

【籌資活動現金流】

籌資現金流量反映了公司籌資活動的情況。

籌資現金流量的增長或下降,反映了公司籌資活動的規模。

融資現金流量主要包括以下幾個因素:

- 發行股票籌集資金產生的現金流入。

- 發行債券籌集資金產生的現金流入。

- 償還債務產生的現金流出。

本年度現金流的增減金額

把上述三項金額相加,

營運活動+投資活動+籌資活動 = 本年度現金流的增減金額

舉個例子:

營運活動現金流出 +62 元、投資活動現金流入 -38 元、籌資活動現金流出 -21 元,

三者相加 = +62 – 38 -21 = 全年度現金流入 +3 元

現金流量表反映 資產負債表 各項會計科目對現金流出或流入的影響。

迷思:其他綜合損益負數,EPS 卻是正數?

為什麼本期其他綜合損益是負數,但是 EPS 是正的呢?

特別是金控業常出現的情況。

因為 EPS 是用本期淨利計算,其他綜合損益並不會影響。

那其他綜合損益的用途是什麼呢?

顯示出更多資訊給投資人。

在以前的財報,是沒有其他綜合損益,

可是很多公司持有虧損的金融商品,雖然是未實現,

但如果 A 公司持有 1000 元成本的紅達電,

身為 A 公司股東的你,會不會緊張…

好比你持有 A 公司,以為都營運的很棒,

殊不知 A 公司手上有一堆虧損的股票,

萬一有一天全部認賠賣出,對投資者可以說會 大吃一驚。

因此在 IFRS 之下規定,要將未實現的損益也要表達出來,即便目前不影響 EPS。

財報去哪查?

財報

網路上有許多免費的網站,提供各公司的財報數據,

例如:毛利率、現金、EPS 等等,

但是如果要看更細節的資訊,

就得去看會計師出具的財報,

所有網站的數據來源,都是根據會計師的財報而來的。

因此看懂會計師出具的財報,

對於熟悉一間企業更有幫助

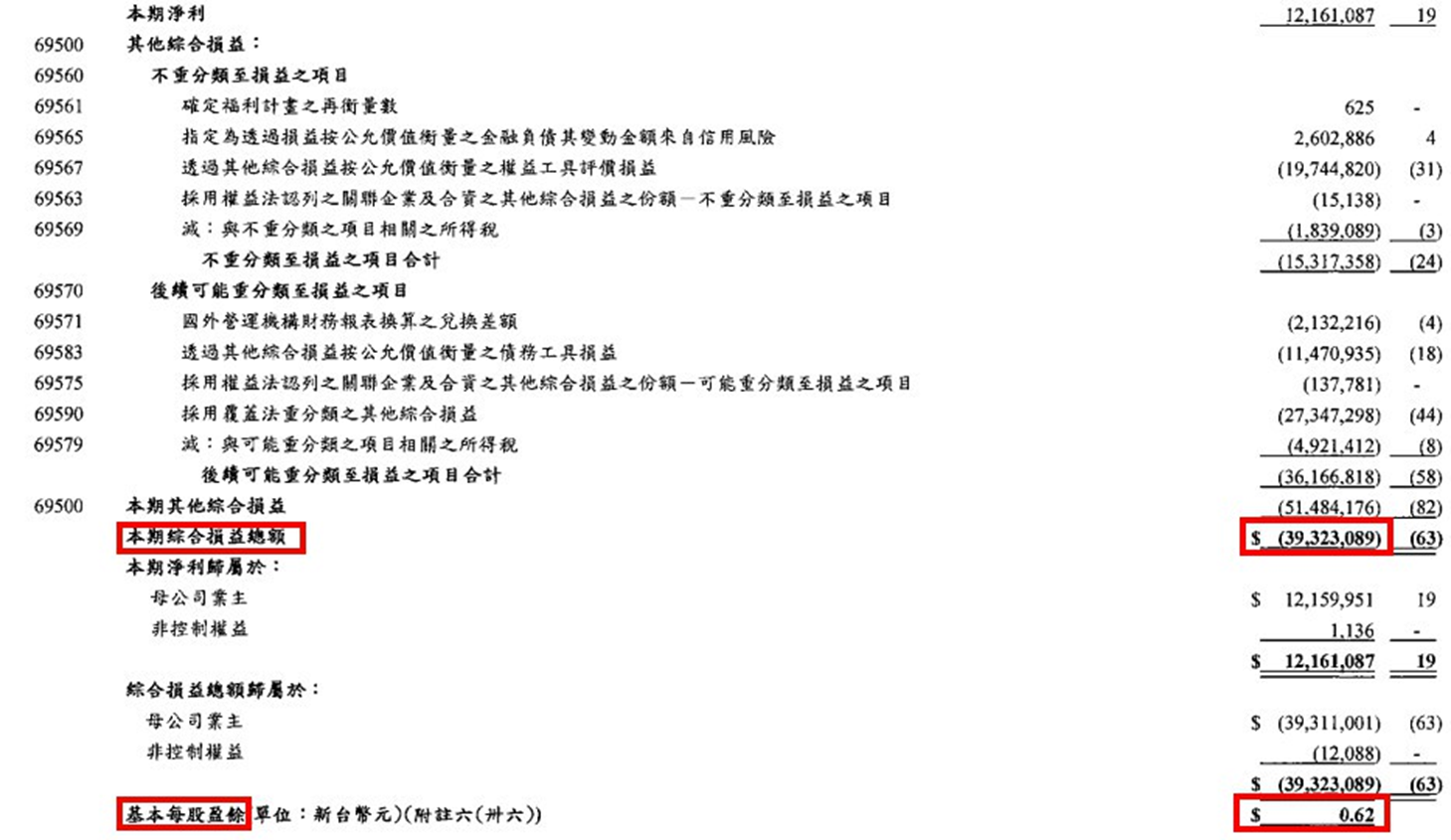

》從「公開資訊觀測站」找

財報去哪裡找?

在瀏覽器輸入「公開資訊觀測站」

→點選左邊的財務報告書

→然後 key in 公司代碼及年度

就可以找到財報了喔

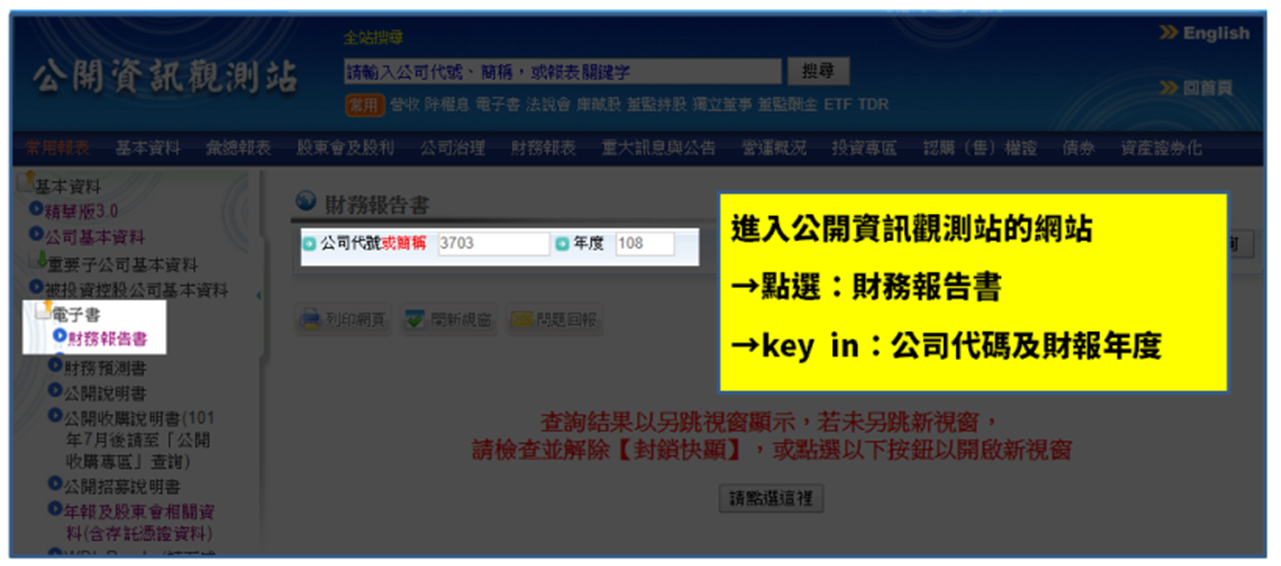

》財報目錄

打開財報之後,會看到目錄,條列了整份財報的資訊。

資產負債表、損益表、股東權益變動表及現金流量表,

簡稱「四大表」。

若要更詳細的看懂會計科目的細項,

可以看「附註」,

附註會揭露許多細節。

財報要看哪些重點?

重點1:看金額大的項目

看財報的 1 個大原則是看金額大的項目。

財報中列示的項目眾多,投資人可以先從金額大的項目開始分析。

金額大的項目對企業的營運和財務狀況有較大的影響,因此也更值得投資人關注。

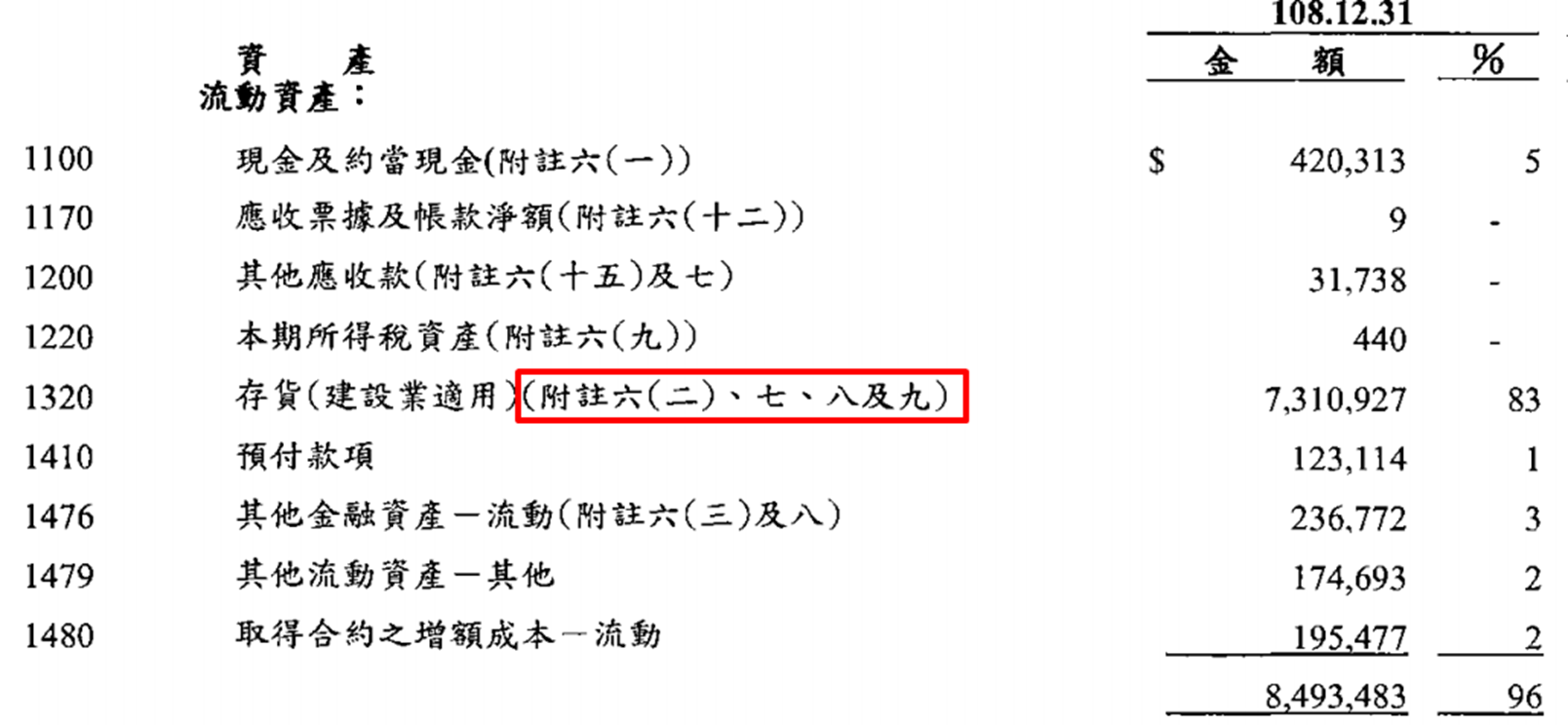

舉例來說,下圖是一檔營建股的資產負債表:

從圖中可以看出,該營建股的資產負債表中,金額最大的項目是存貨,占比高達 83%。

存貨是指企業為了生產或銷售商品而持有的資產,

以營建股來說,就是土地、房屋等。

如果土地金額大幅增加,可能是企業正在擴大買地,預備蓋房;

如果待售房屋金額大幅減少,可能是企業完工,交屋給買房消費者了。

此外,該營建股的資產負債表中,金額第二大的項目是短期借款,占比為 34%。

短期借款是指企業在一年內到期的借款。

在營建業中,短期借款主要用於支付工程款、採購原材料等。

短期借款的金額大小反映了企業的資金需求和財務槓桿。

如果短期借款金額大幅增加,可能是企業的資金需求增加或財務槓桿提高,

在接著去對照 土地 金額是否增加,

有的話就能推測,是跟銀行借款買土地,作為未來蓋新房子的營運資金。

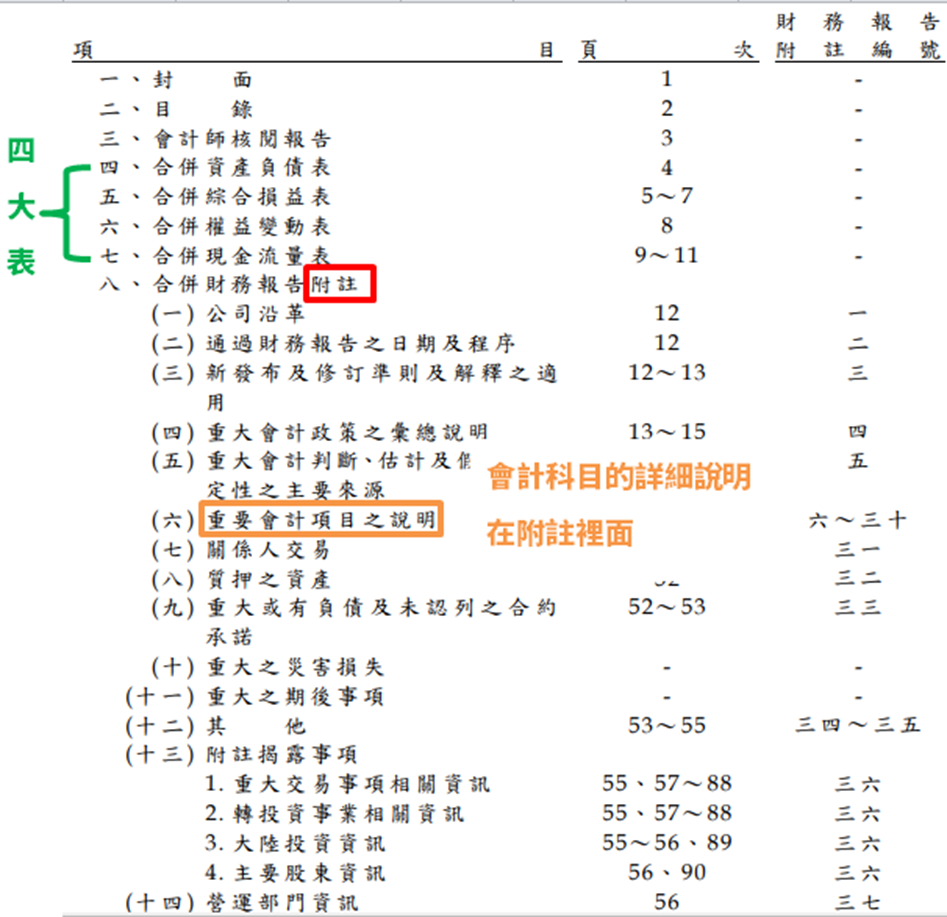

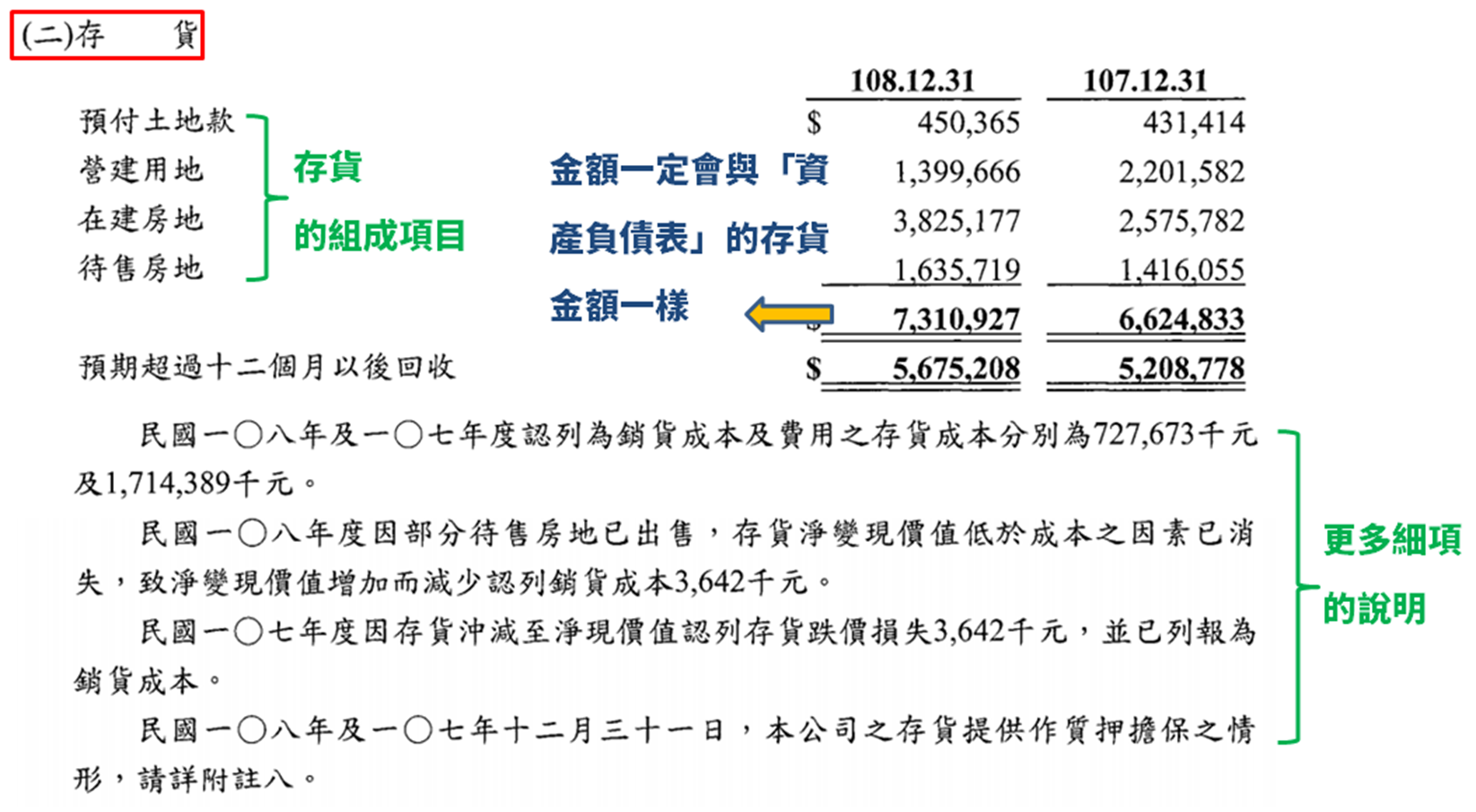

重點2:看「財報附註」

在資產負債表或損益表中,

會計科目的旁邊會寫著 附註x

如同下圖紅色框框所示,

代表的在這些附註之下,

能看到更多細節。

以下圖來看,存貨有 73 億元,

我們好奇有哪些存貨所組成,

存貨的定義又是什麼呢?

就可以到附註六、七、八及九去找尋。

我們已經知道有「存貨」73 億元,

找到附註六(二)的重要會計科目說明,

附註的的金額,

一定會和資產負債表的金額一樣。

這部分主要是說明會計科目

可以知道更多一點的詳細資訊,

例如:

存貨是由以下 4 項組成

(1)預付土地款 4.5 億元

(2)營建用地 13.99 億元

(3)在建房地 38.25 億元

(4)待售房屋 16.35 億元

再往下看,

還有更多資訊,

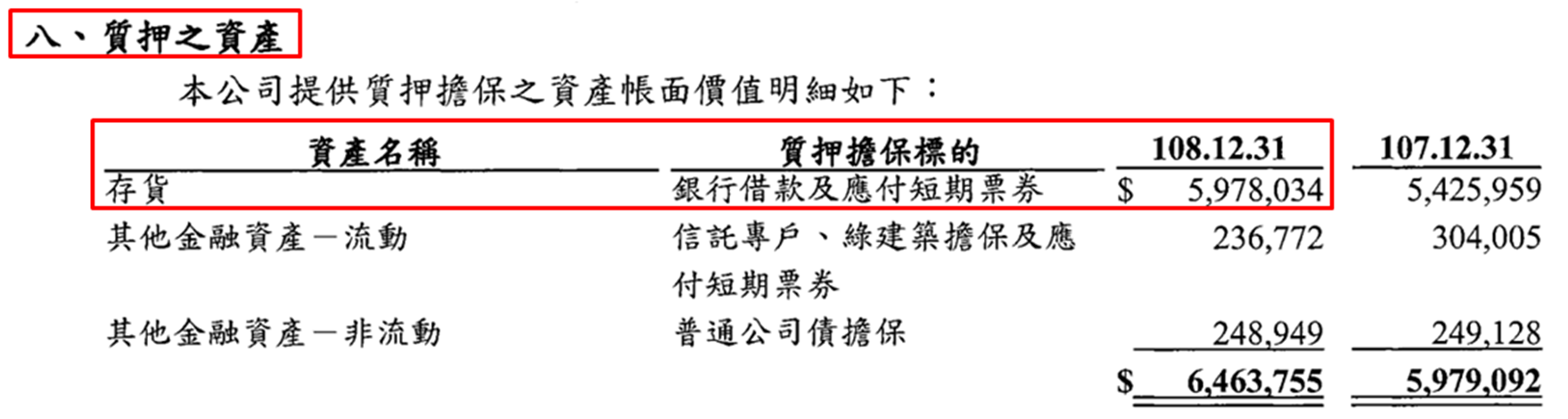

例如:把存貨作為抵押的擔保品,

這部分可以看附註八。

附註八的質押資訊,

看到公司將存貨拿去質押借款,

另外也能知道,

公司也把其他金融資產一併質押了。

重點3:不同行業,指標解讀不同

以上述提到的營建股來看,負債很多,

是因為身處於該行業,資金運作量大,

當房子還沒銷售之前,公司需要一大筆錢買地、鋼筋水泥等,

自然跟銀行周轉就多。

而一般行業,像是民生用品股,賣東西快收錢相對也快,

如果公司還需要長期跟銀行借款,那可能就有問題。

財報分析為什麼不用每一筆金額都看?

財報不用所有數字都看,因為「重大性原則」。

金額小的項目對企業的營運和財務狀況影響較小,因此也就不太重要。

投資人可以將有限的時間和精力集中在更重要的項目上。

講一些會計師查帳的實務經驗,

以前我在當 auditor 的時候,

要查帳的第一步,

是把客戶給的大表 KEY 進查帳系統,

第二步便是試算「重大性金額」,

當明細的金額小於重大性的金額,就可以忽略不理。

重大性金額有幾種方式去算,

例如用股東權益的 1%,

假設 A 公司淨值是 3 億元,1% 的金額是 300 萬,

也就是說金額小於 300 萬的明細,基本上不會去查。

所以回歸到一開始提及的,看財報時金額太小真的不用理會,

這樣想就好,A 公司少了 300 萬也不會倒。

看財報不用每一筆金額都看,

投資人可以先從金額大的項目開始分析,並結合其他財務指標進行分析。

在分析金額大的項目時,可以參考重大性金額的概念,忽略金額較小的項目

《延伸閱讀:財報教學系列》

- 營收破 100 億,卻破產下市?從 1 個故事了解「毛利率」應用!

- 「業外收入」太高的公司不能碰嗎? 看懂「這 1 點」你就贏過 9 成的人!

- 看懂財報「透過損益按公允價值衡量之金融資產」,讓你比市場更快抓出『EPS 增減』!

- 全家(5903)負債比高達 8 成,卻能穩定營運?

- 「存貨」變動的秘密!這 1 種『跌價損失』,企業日後更賺錢 !(內附案例)

- 毛利 90% 就是好?「這 1 類公司」該看 “營業淨利率”!讓你秒懂 本業盈虧…

- 善用「杜邦分析法」,看懂 ROE 變化:運用「 3 指標」,挑出好公司!

- 『商譽』大增,可能有蹊翹? 從財報「這1處」看出未來營運狀況!

- 不要被 EPS 騙了!從財報教你看懂:金融股該看是「淨值」!

⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩ ⇩

想學更多財報嗎?歡迎加入【32堂系統化財報投資學】