近代金融危機事件都是能讓我們有所啟發,

在這篇文章將帶領讀者深入瞭解這場金融危機的發生背景、原因和影響,

以及我們可以從中汲取的寶貴經驗和教訓。

這不僅是一段歷史,更是一個關於經濟和金融體系運作的深刻故事

1929 – 1939大蕭條

1929 年經濟大蕭條,它始於美國,然後蔓延至全球,

是二十世紀中,經濟衰退持續時間最長、強度最大的危機。

1929 年經濟大蕭條原因

大蕭條的爆發有多重原因,包括過度借貸、股市投機,以及農業困境。

1920 年代的商品生產過度,導致需求下降,隨後價格下滑,

許多農民無法賣出農產品,因此破產並失去土地。

股市的崩盤也是大蕭條的原因之一,美國經濟曾經蓬勃發展,

但這種繁榮建立在不穩定的基礎上,股市的增長吸引了大量投機資本。

1929 年 10 月 29 日,股市終於崩盤,當天市值蒸發近 300 億美元,

引發連鎖反應,導致銀行倒閉,數百萬人失去積蓄,正式掀開金融風暴。

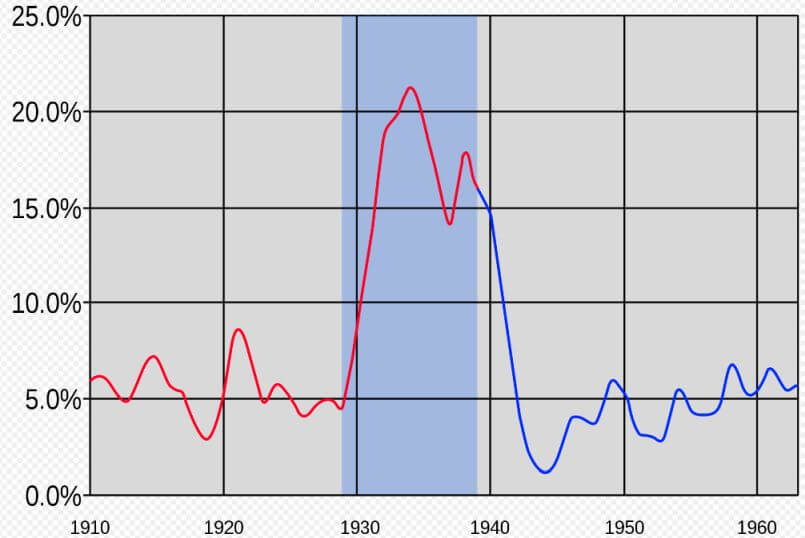

大蕭條的經濟危機導致了廣泛的失業和貧困。

到了 1933 年,美國的失業率上升超過 20%。

許多家庭被迫住在棚戶區,依賴政府救助計劃維持生計。

下圖是1910~1960 年美國的失業率,特別是大蕭條時期 (1929~39),失業率飆高

(圖片來源:wikipedia)

1929 年經濟大蕭條美國政府作為

為了解決失業率等問題,

美國總統羅斯福推出了”新政”,引入國家福利項目,

包括向失業者提供援助、為工人提供法律保護、實行社會保障計劃,

為數百萬美國人提供了就業機會和援助,讓美國逐漸走出大蕭條。

大蕭條對世界經濟和數百萬人的生活產生了持久影響,

強調了政府在經濟危機時期干預的重要性,也導致了新經濟理論和政策的發展。

大蕭條雖然是 20 世紀持續時間最長的經濟蕭條之一,但也帶來了一些變革,

經濟學家持續研究大蕭條的原因和後果,以預防未來發生類似的經濟危機。

1997 年亞洲金融風暴

在 1997 年之前,東亞地區的國家正在經歷著快速的經濟增長,

十多年的繁榮時期使這些國家迅速發展。

然而,突如其來的金融危機破壞了這一繁榮,同時也暴露了東南亞經濟體系中的隱藏問題。

當時整個東亞地區都陷入了經濟危機, 像是:

- 韓國:估計有超過 100 萬人失去了工作,失業率從 2% 上升到 8% 以上。

- 泰國:失業率在危機期間從 9% 上升至 16%。

- 印尼:大約有 2400 萬人失去了工作,失業率從 4% 上升到 17%。

- 馬來西亞:失業率上升了 2% 至 7%。

1997 年亞洲金融危機原因:泰國的固定匯率制度

這次危機的起點是泰國的固定匯率制度。

當時,泰國的貨幣泰銖與美元的匯率被固定在 1 美元兌換 25 泰銖,

但實際上,匯率制度並不是完全固定不動的,而是有一個上下限的浮動幅度。

這樣的設計旨在穩定匯率,以支撐房地產和股市等領域的經濟增長。

然而,泰國央行長期干預匯率,使泰銖被高估。

這時,索羅斯開始做空。

1997 年,著名的金融巨鱷喬治·索羅斯(George Soros)和其他投資者意識到泰銖被高估,

開始從泰國各銀行大量借款,將泰銖兌換成美元。

這導致泰國市場上的泰銖迅速遭到抛售,引發了骨牌效應,

使泰銖價值急劇下降,一天之內跌幅高達 17%。這引發了民眾的恐慌情緒。

泰銖的匯率急劇下降導致投資者對泰國資產的抛售和撤離,

進一步壓低了股市、債市和房地產市場的價格。

泰國央行在 1997 年 7 月放棄了以美元為基礎的固定匯率制度,

允許泰銖自由浮動,這導致泰銖繼續貶值。

此外,泰國的經常帳赤字和外債問題也讓國家陷入了困境。

這場危機迅速蔓延到其他東南亞國家,因為一些國家實行了類似的固定匯率制度,

這意味著當泰國泰銖貶值時,其他國家的貨幣也受到了影響。

此外,其他國家也面臨結構性問題,包括外債、腐敗、過度投機和財政赤字等,

這進一步促使投資者對這些國家的經濟體系感到擔憂。

1997 年亞洲金融危機後續

總結來看,這場危機的爆發涉及多種原因,包括匯率政策的失誤、金融監管不力以及過度的外資投資。

危機給我們帶來了一個重要教訓,即在經濟發展中,

國家需要謹慎管理財金政策,確保經濟韌性和抗風險能力,以應對外部干擾。

這一教訓也強調了金融體系的穩健性和監管的重要性,以避免未來的金融危機。

2008 年金融海嘯

2008 年全球曾經發生一場令人難以忘懷的金融危機。

這場危機不僅對全球經濟產生了深遠的影響,還直接或間接地改變了我們的生活。

金融海嘯簡介

2008年的全球金融海嘯是一場極嚴重的金融危機,

其源頭可以追溯至美國的次級房貸危機,然後快速波及到全球金融市場。

這場危機導致了全球股市的暴跌,多家金融機構倒閉,

包括雷曼兄弟(Lehman Brothers)、美林證券被美國銀行收購等,同時也造成了許多人失去了工作和家園。

這些金融機構曾大規模地投入房地產市場和股市,

並使用了各種複雜的金融工具,如CDO(Collateralized Debt Obligations,擔保債務憑證)、MBS(Mortgage-Backed Securities,按揭支持證券)等進行投資。

然而,它們未能有效管理和控制風險,最終引發了這場危機的爆發。

金融海嘯危機的成因

危機原因1:寬鬆的貸款條件

美國銀行在 2000 年代初開始大量發放房屋貸款,其中包括高風險的次級房貸。

次級房貸是指信用評級較低、風險較高的房屋貸款,

通常由信用紀錄不佳或無法提供充分收入證明的借款人所申請。

這些次級房貸通常擁有高利率和寬鬆的條件,如比傳統房貸高出 10% 以上的利率,

並不需要提供工作或收入證明等。

這種政策吸引了眾多借款人,包括那些本來無法負擔房屋的人,因此吸引了大量借款人。

危機原因2:金融資產證券化 MBS、CDO

在 1970 年代,美國政府全國抵押貸款協會推出了不動產抵押貸款證券(Mortgage-Backed Securities,簡稱 MBS)。

銀行或金融機構發行 MBS,通過將原本的房屋貸款轉化為可交易的證券,來融資。

MBS 的回報方式基於貸款人的償還,投資人收到本金和利息。

這種結構使得投資人可以分散風險,同時也讓金融機構能夠轉移風險,以獲取更多利潤。

隨著金融市場的創新,MBS 發展出擔保債務憑證(CDO)等金融產品,

CDO 將多個 MBS 或其他證券捆綁在一起,形成一種債券。

抵押品不僅包括 MBS 房貸,還可能包括其他 CDO 等。

儘管高風險等級的債券帶來較高的收益率,但也伴隨較高的風險。

CDO 在 2000 年代初迅速增長,但在次級房貸危機中遭受巨大損失,同時引發全球金融危機。

危機原因3:房價長期上升

由於房價長期上漲,讓使買房者過於樂觀。

根據美國聯邦住房金融局(Federal Housing Finance Agency)的數據,

2000 年至 2006 年期間,美國房地產市場經歷了一波顯著的價格上升,房價指數年均增長率高達 10%以上。

隨著房價持續上升,一些借款人開始認為只要購房就能獲利,因此紛紛申請貸款購房。

然而,許多人實際上無法負擔貸款,他們的信用記錄不佳,還款能力有限,

包括低收入戶和自由業者等。這些貸款人的貸款違約風險較高,導致後來大量不良房貸問世。

當時有超過 260 萬房屋貸款無法按期償還,

這些風險被轉嫁到投資銀行和其他金融機構,

這些機構又將風險進一步散布到全球金融市場,形成所謂的次級房貸市場。

2008 年金融海嘯對世界的影響

1.雷曼兄弟破產

在金融海嘯爆發前,雷曼兄弟是全球最大的投資銀行之一,

擁有超過 2,600 億美元的資產、2.6 萬名員工和 300 多個分支機構。

該公司長期以來一直參與高風險投資,特別是投資房地產和次級房貸。

這些投資在 2008 年危機爆發後崩潰,成為雷曼兄弟破產的主要原因之一。

雷曼兄弟宣布破產當天,美國股市出現重大下跌,

標普 500 指數下跌 4.7%,道瓊斯工業平均指數下跌 4.4%,納斯達克指數下跌 3.6%。

這是自 2001 年以來最大的單日跌幅。

雷曼兄弟破產前,美國房地產市場一直處於膨脹狀態,

但隨著次級房貸違約率飆升,雷曼兄弟的破產加速了房地產泡沫的破滅。

從 2006 年到 2009 年,美國房地產市場價格下跌約 30%。

金融海嘯發生時,除了雷曼兄弟的破產,

還有貝爾斯登(Bear Stearns)被摩根大通收購、美林證券被美國銀行收購等多家金融機構出現負面事件。

2.股市的影響

2008 年 9 月初,雷曼兄弟破產宣告金融海嘯爆發。

接下來的幾個月,全球股市都受到了巨大的衝擊,包括:

- 道瓊斯指數:在 2008 年 10 月的一個月內下跌約 3,000 點,跌幅達約 30%

- NASDAQ 指數:納斯達克指數的跌幅比道瓊斯指數更大。2008 年 10 月的跌幅高達近 40%

- 歐洲股市:2008 年 10 月,歐洲各國的股票市場都受到極大的衝擊。

- 德國 DAX 指數在 2008 年 10 月初下跌 23%

- 法國 CAC 指數下跌 21%

- 英國富時 100 指數下跌 15%。

這些股市下跌對全球經濟產生了巨大的影響。

許多人失去了大量財富,公司的股票價值急劇下降,許多企業被迫倒閉或實行大規模裁員。

這些因素與金融機構的困境相結合,導致全球經濟萎縮,並給各國的財政狀況帶來巨大壓力。

2008 年金融海嘯的預言者

在 2008 年金融海嘯爆發之前,Michael Burry 是其中一位預測金融海嘯將發生的知名投資者之一。

他早在 2005 年就開始對次級房貸市場表示擔憂,發現許多次級房貸存在風險。

他意識到這些貸款的利率非常高,且許多借款人無法償還。

此外,這些貸款被打包成證券,投資者購買了這些證券,但貸款的風險被忽視。

因此,他創立的 Scion Capital 於 2005 年開始購買信用違約互換(CDS),

以保護其對次級房屋貸款的投資。

CDS 是一種保險合同,在 CDO 違約時,賣方需支付給 Michael Burry 一定的賠償金。

這些 CDS 在次級房貸市場崩跌時,為他提供額外收益,

使 Michael Burry 在 2007 年的金融危機中賺取了 7.5 億美元,成為少數在當時獲利的投資者之一。

他的投資策略和故事後來被改編成電影《大賣空》

2008 年金融海嘯後續

1. 政策調整:

許多國家調整了貨幣政策,降低利率以刺激經濟。

此外,一些國家還採取了財政政策,通過增加支出和減稅等措施刺激經濟。

2.監管強化:

許多國家通過加強金融監管,以避免類似的金融危機再次發生。

例如,美國在2010年7月21日通過《多德-弗蘭克法案》,增強了金融監管,

以控制金融機構的風險管理和貸款審核等方面。歐盟也實施了金融監管改革。

3.跨國合作:

國際間加強了合作,共同應對金融危機。

例如,G20成員國聚集在一起,共同商討應對措施,並在某種程度上協調了貨幣政策。

金融危機提醒我們,世界經濟環境不斷變化,我們需要不斷學習和適應

危機的教訓應該引起我們對風險的警覺,以確保未來不會再次發生類似的金融災難。