領到股利要繳稅,這是屬於個人所得,必須要繳稅的

節稅自然成為重要的課題

而 2019 所得稅改制的亮點之一,

就是股利課稅改為二擇一,

投資人可以選擇有利於自己的計算方法來報稅。

股利所得稅是什麼?

股利所得稅,是對投資者所領到股利課稅。

這些股利所得會計入個人當年的綜合所得稅當中,隔年的 5 月要報稅。

包含個股的現金股利、股票股利,以及 ETF 發放的股利。

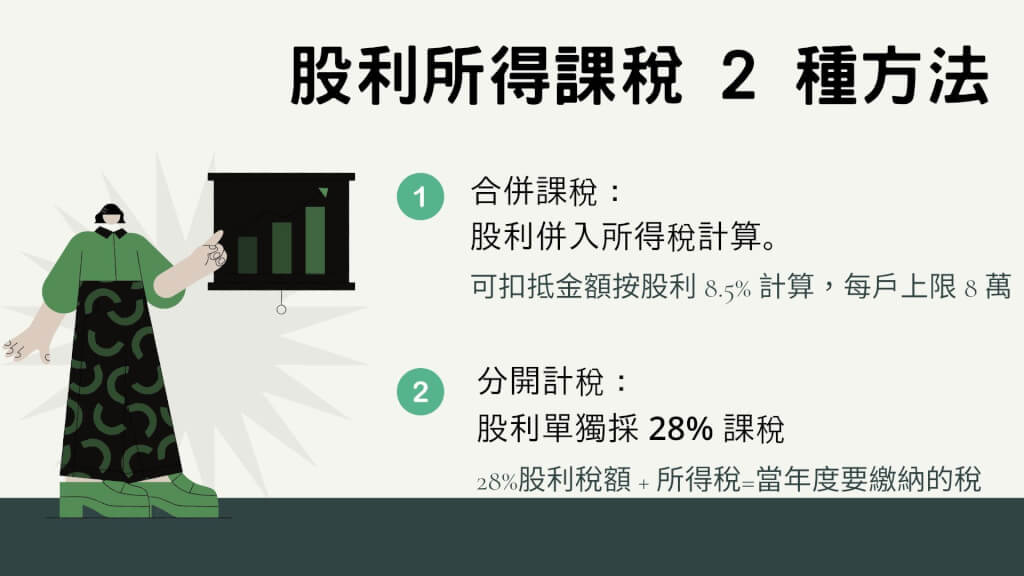

股利所得稅有兩種課稅方式可供選擇:合併課稅和分離課稅。

股利超過多少要課稅?

2018 年開始,政府廢除兩稅合一,

股利所得改採分離報稅以及合併報稅,

股利課稅改為二擇一。

每到除權息,除了高股息之外,

繳多少稅也是股民很關注的項目

從 107 年開始廢除兩稅合一的制度,

而今股利所得課稅新制有 2 種:

- 合併申報:可扣除股利抵減稅額(按股利金額 8.5% 計算,每戶上限 8 萬元)

- 分開計稅:採 28% 單一稅率

根據法規,合併申報可扣抵 8.5%,上限是 8 萬元

所以只要你全年股利所得不超過 8 萬 / 8.5% = 941,176 元

方案 1 就可以按股利 8.5% 再扣抵綜合所得總額

但要注意的是,並不是全年股利 < 94 萬就免稅

而是在 94 萬元之內,每一塊元股利都有 8.5% 可抵減稅額

根據法規,合併申報可以讓投資人將股利收入的 8.5% 金額,用來抵減個人綜合所得稅,

抵減的上限為 8 萬元,

所以只要你全年股利所得不超過 8 萬 / 8.5% = 941,176 元,

就可以按股利 8.5% 再扣抵綜合所得總額。

簡單來說,只要你一年的股利所得未超過 94 萬,

可以將每一元股利的 8.5% 用於抵減稅額,降低自己的稅務負擔。

舉例來說:一年領到的股利收入是 20 萬,

20 萬未過限額的 94 萬。

所以隔年度你的個人所得稅,可以扣抵 20 萬 x 8.5% = 17,000 元。

如果當股利抵扣金額,高於應繳納金額,還能變成退稅。

合併課稅與分離課稅比較

股利所得稅的報稅方式分為「合併課稅」和「分離課稅」,

可以選擇最適合自己的報稅方式。

以下表格是這兩種方法在課稅方面的不同之處:

| 合併課稅 | 分離課稅 | |

|---|---|---|

| 定義 | 可扣除股利抵減稅額,按股利金額 8.5% 計算,每戶上限 8 萬元 | 股利收入以 28%計算,與個人綜合所得稅分開計算 |

| 當年要繳的稅 | 股利併入綜合所得稅課稅,再扣除 股利的 8.5% | 28%股利稅額 + 綜合所得稅 = 當年度要繳納的稅 |

| 適合誰 | 一年的股利收入低於 94 萬的人、綜所稅率低於 30% 的人 | 一年的股利收入高於 94 萬的人、綜所稅率超過 30% 的人 |

合併申報可扣抵 8.5%,上限是 8 萬元

所以只要你全年股利所得不超過 8 萬 / 8.5% = 941,176 元

就能按照 8.5% 的股利稅率進行扣抵,減少綜合所得稅繳納金額。

如果你本身的綜合所得高,超過 28%,

那股利收入適合採用分離課稅,因為 28% 稅率低於你本身的稅率這樣就划算。

目前綜所稅率級距由低到高分別是:5%、12%、20%、30%、40%

所以你的綜所級距是 30% 或 40%,股利採用分離課稅比較優惠。

究竟哪種稅務計算方式對你來說更有利呢?

大概從這兩方向來判斷:

- 股利收入是否超過 94 萬

- 本身的綜所稅級距是否超過 30%

列表示累進稅率的稅算表格,

可自行試算看看,你是選擇分離課稅還是合併課稅哪個稅率比較划算?

| 累進稅率速算公式 | ||||||||

|---|---|---|---|---|---|---|---|---|

|

綜合所得淨額 |

|

稅率 |

|

累進差額 |

|

應納稅額 |

||

|

0~560,000 |

~ |

560,000 |

× |

5% |

- |

0 |

= |

|

|

560,001~ |

~ |

1,260,000 |

× |

12% |

- |

39,200 |

= |

|

|

1,260,001 |

~ |

2,520,000 |

× |

20% |

- |

140,000 |

= |

|

|

2,520,001 |

~ |

4,720,000 |

× |

30% |

- |

392,000 |

= |

|

|

4,720,001 |

~ |

以上 |

× |

40% |

- |

864,000 |

= |

|

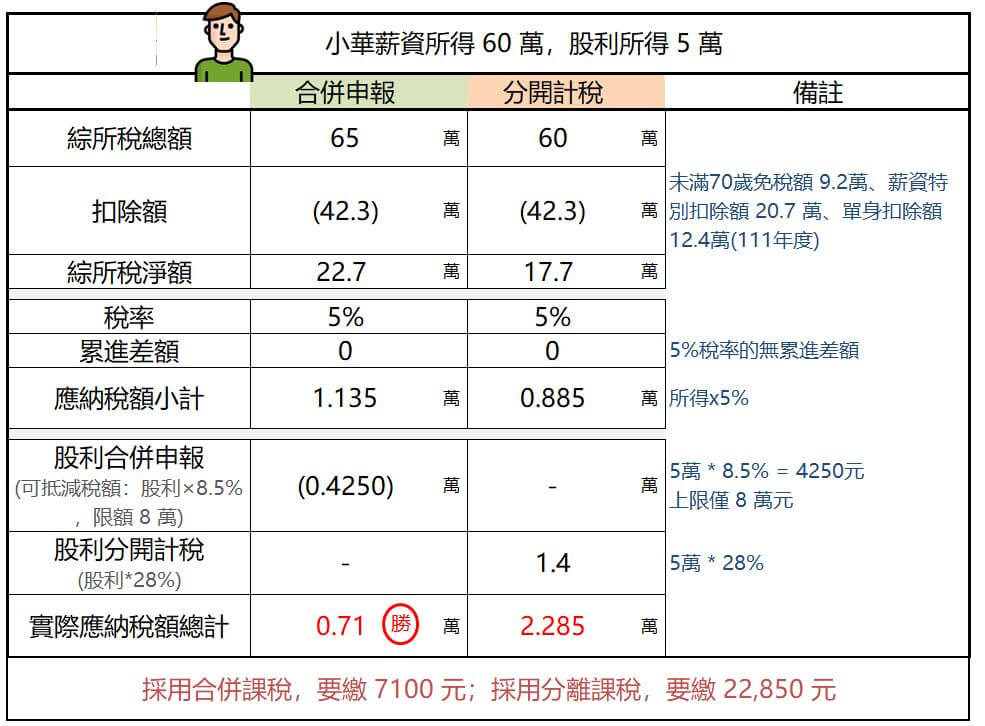

下列舉個例子計算看看:

合併課稅跟分離課稅的例子:

小資族:採合併課稅較優惠

合併課稅:股利所得被納入個人綜合所得稅計算,總股利金額的 8.5% 可用來抵減稅款,抵減上限為 8 萬元

當你股利收入一年低於 94 萬,或是綜合所得稅率低於 20% ,採用合併課稅比較優惠。

舉例:小華薪資所得 60 萬,股利所得 5 萬

經過計算後,小資族的人採用合併課稅較划算。

因為股利收入一年低於 94 萬元,有 8.5% 的股利扣抵上限 8 萬元,

在這個例子小華一年領 5 萬元股利,

可扣抵 5 萬 x 8.5% = 4250 元,

在個人要繳納的稅額上省下了 4250 元。

高所得:採分離課稅較優惠

當你股利收入一年高於 94 萬,或是綜合所得稅率高於 30% ,採用分離課稅比較優惠。

舉例:小明薪資所得 800 萬,股利所得 300 萬

經過計算後,高股利收入的人採用分離課稅較划算。

300 萬的現金股利,採用合併申報會併入綜所稅,要課 40% 的稅,也就是稅金高達 120 萬,

如果採用分開計稅,是 28%,稅金是 84 萬。

很明顯可見對於高股利收入的人來說,分開計稅比較划算。

股利所得稅常見問題

股利所得稅要選合併課稅還是分離課稅?

小資族稅率在 20% 以下、或是一年股利收入低於 94 萬元,選擇「合併課稅」是較為划算。

高所得族群,稅率級距高達 40%以上、一年股利收入高於 94 萬元,

則「分離課稅」通常是在稅務上比較優惠。

不過最好還是根據您的具體個人情況進行試算,才能確定哪種方式最適合。

ETF 配息要課稅嗎?

要。同樣可選擇採用「合併課稅」或「分離課稅」報稅。

ETF 配息來源包括股利或盈餘所得(54C)以及國內財產交易所得(76),

只需要針對股利或盈餘所得(54C)的部分課稅。

股利收入可以節稅嗎?

股利收入的 8.5% 可以用來抵減你應繳的稅款。

假如你的所得級距在 5% 的情況下,這等同於能夠節省 3.5% 的稅款。

只要股利可抵減稅額 > 應納所得稅額,還可以退稅。

結論:股利所得稅怎麼繳最划算?

- 根據現行的股利所得稅法規,存在兩種不同的計算方法,分別是合併課稅、分離課稅

- 小資族,通常選「合併課稅」較為划算。(股利收入低於 94 萬、所得稅率 30% 以下)

- 高所得族群,通常選「分離課稅」較為划算(股利收入高於 94 萬、所得稅率 30% 以上)

- 建議根據個人的實際情況進行試算,以確定最適合的稅務計算方式。

信用卡回饋懶人包

不知道要怎麼選信用卡?

夏綠蒂整理了信用卡回饋懶人包,針對無腦刷與行動支付回饋,生活中最好用。

找出最符合自己的信用卡回饋,回饋可「複選」,可以參考:雲投資信用卡由你精選

| 【1.無腦刷回饋】 | ||

| 信用卡名稱 | 回饋 % 比例 | 加碼 |

| 星展 eco 永續卡 (更多介紹) | 1.國內 1.2% 、國外 5%回饋 2.指定品牌、特斯拉、Gogoro 充電電資 10% 3.王品集團消費回饋週二享 6%瘋點數 | 新戶首刷禮加碼 100 元禮券 |

| 台新玫瑰Giving卡 (更多介紹) | 假日、節日2%、海外消費 3% 回饋 | 保險、行動支付也有回饋 |

| 台新玫瑰太陽卡 (更多介紹) | 1.國內指定通路 3.3% 回饋無上限 2.日本、韓國、歐洲、美洲 3.3% ,回饋無上限 | 威秀電影票 7 折起 |

| 玉山Uncard (更多介紹) | 1.國內最高 5% 、國外最高 5% 2.支援多種行動支付方式,像是LINE Pay、街口支付等,可視為一張行動支付無腦刷信用卡 | 海外消費國家多,包含日、韓、新加坡、泰國、越南、中國大陸、港澳 |