美國擁有許多世界知名大學,

包括哈佛大學、耶魯大學等,

培育出許多優秀的人才,

例如:總統、企業家、諾貝爾獎得主等,

在社會有了不錯的成就,

這些校友自然會回饋母校,

捐贈基金為母校出一份心力

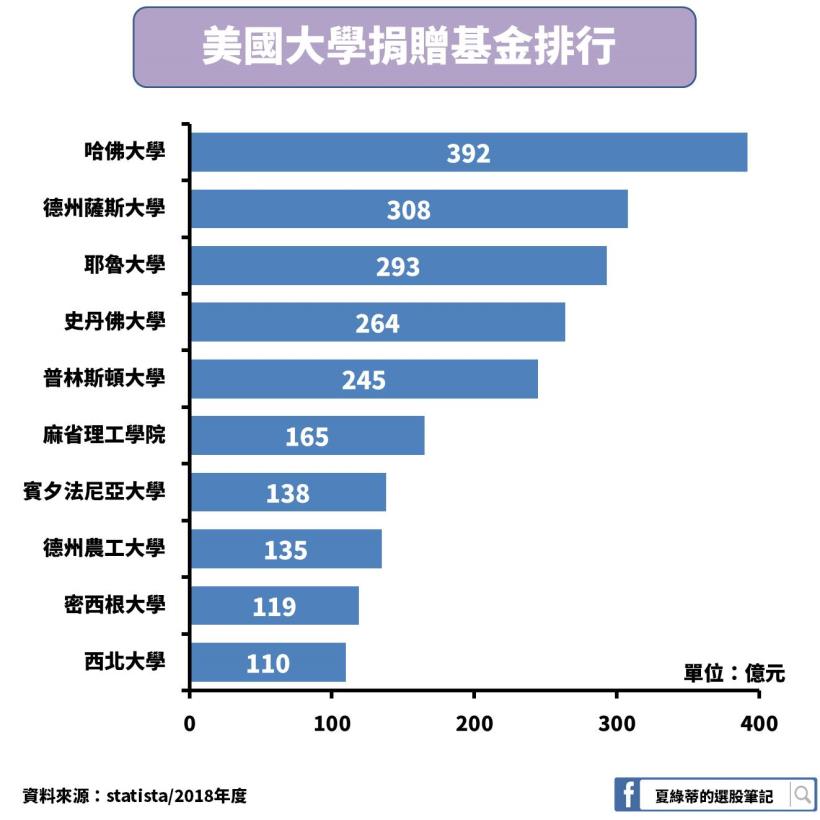

》排名前 10 大 大學捐贈基金

取得校友的捐贈款項,

各學校會有專門管理這筆錢的人員,

將資產投入金融市場,創造更大的價值,

根據 2018 年捐贈基金的市值來看,

以哈佛大學 392 億元最高,

第二名是德州薩斯大學 308 億元,

接著是耶魯大學 293 億元

這些基金的年化報酬率都極高,

其中又以耶魯大學操作基金的方式最為聞名,

1985 年資產規模只有 13 億美元

至 2016 年竟高達 254 億美元,

30 年翻 20 倍,

年化報酬率約 12%

耶魯大學捐贈基金的報酬率很優秀

如果我們可以從中學習,

便能提更投資獲益

這篇文章要與您分享:

1.僅次於巴菲特的機構投資人

2.耶魯模型 高獲利秘訣

3.成為自己的基金操盤手

▎基金操盤手大衛·斯文森 (David F. Swensen)

》僅次於巴菲特的機構投資人

1985 年對耶魯大學的捐贈基金是一個很重要的轉折點,

因為校友 大衛·斯文森 (David F. Swensen)從華爾街回來接管基金,

當時大衛·斯文森也不過 31 歲

便開創出聞名的「耶魯模型 Yale Model」

將基金規模從 13 億元帶領至今 2018 年的 293 億元

被喻為是僅次於巴菲特最好的機構投資管理人

(圖片來源:Yale investment office)

》創造「耶魯模型」:30 年來年化報酬率 12%

當大衛·斯文森(David F.Swensen)成為耶魯基金管理人,

耶魯基金的資產規模便一路飆升,

在 Yale Investments Office 的捐贈基金報告中,

只有列出 1997 年到 2018 年的報告

因此我們列出這近 22 年的每年報酬率

累積報酬率高達 290%

同期間 標普500 只有 159%

近 22 年來耶魯捐贈基金只出現過一年虧損便是金融海嘯

從下圖我們可以看到只有在 2009 財年的時候是負報酬,

耶魯大學捐贈基金的報告是以 7/1 到隔年 6/30 為一個財年

因此看到 2009 年虧損

是包含 2008 年下半年經歷席捲全球的金融海嘯

除此之外的年度都是維持正報酬

在 1985 年之前,基金規模幾乎是沒有增加,

直到大衛·斯文森 (David F. Swensen)領導

耶魯捐贈基金每年都有驚人報酬率,

規模也明顯急速上升

到了 2018 財年更高達 293 億元

(圖片來源:Yale investments office endowment 2018 reports)

▎耶魯模型 高獲利秘訣:資產配置

耶魯大學捐贈基金的投資類別有多種,

以絕對報酬(Absolute Return)最多約 26 %,

其次是風險投資(Venture Capital)約 20%,

國內外股票大約也是 20%

其他投資例如:不動產、固定收益、槓桿投資、自然資源等

種類極為豐富,也能夠分散風險

(圖片來源:Yale investments office endowment 2018 reports)

》另類資產佔 70%,又以絕對報酬 2 成比重最高

耶魯基金投資許多「另類資產」,

指的是:絕對報酬、房地產、商品、對沖基金、外匯、私人企業等等,

是耶魯模式的重要特徵,

另類投資在傳統的資產配置當中比較少見

特別提及一下「絕對報酬」,

佔耶魯捐贈基金最高比重約 26%

初次看到這個名稱會覺得很棒

但實際上報酬率卻不高,

絕對報酬就是不論股市好壞,都能一定有正報酬

再差也頂多是帳戶打平,

不會有負報酬

因為學校有一定的開銷,

不能因為股市下挫就沒有收入,

使的沒有財源可以維持校務營運

所以無論如何,尋求穩定的投資報酬,

要做到這樣的要求,一定要做足保護因應股市下跌

報酬率雖然都是正數,但不會太高,

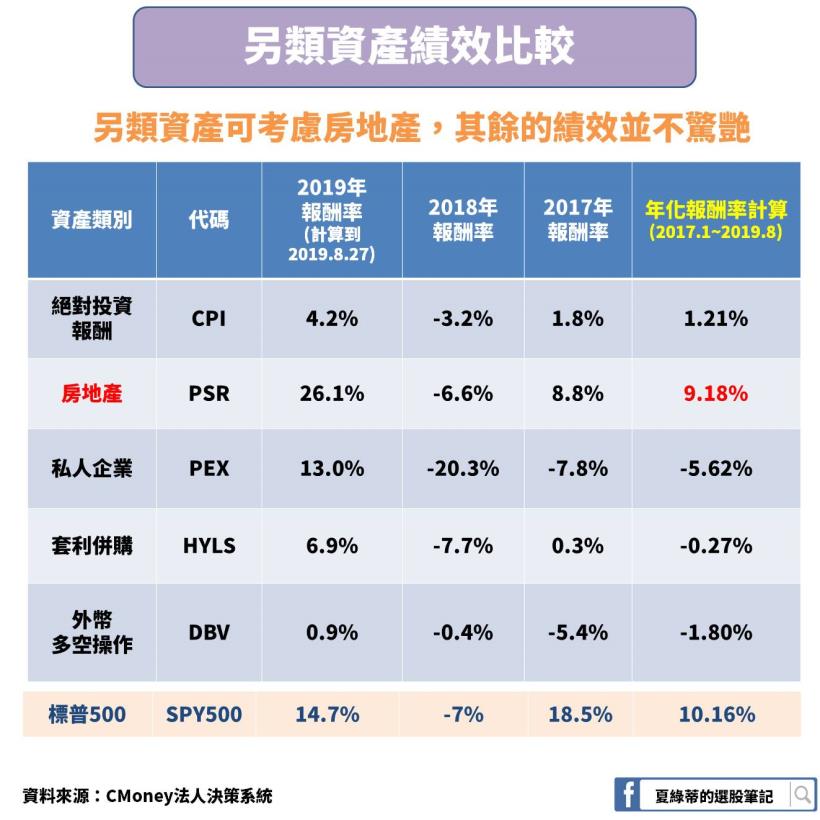

》另類資產 僅有房地產報酬率高

另類資產的種類看起來很華麗,

我們來看看實際績效,

下圖我們比較了 5 種另類資產,

分別是:

1.絕對報酬(代碼:CPI):近 3 年年化報酬率 1.21%

2.房地產(代碼:PSR):近 3 年年化報酬率 9.18%

3.私人企業(代碼:PEX):近 3 年年化報酬率 -5.62%

4.套利併購(代碼:HYLS):近 3 年年化報酬率 -0.27%

5.外幣多空操作(代碼:DBV):近 3 年年化報酬率 -1.8%

很明顯看出,

只有房地產的報酬 9.18% 跟大盤(標普500) 10.16% 是接近的

其餘的標的並未繳出吸引人的成績

》另類資產 報酬不高,耶魯基金每年卻有 高報酬?

因為選擇正確的管理人 + 資產組合

在上一段我們知道另類資產幾乎報酬率不高,

而耶魯基金有 7 成都是另類資產,

如此的配置,卻能創造每年 12% 的高額年化報酬率?

主要是因為聘請一位有智慧、有責任感的首席投資人 大衛·斯文森 (David F. Swensen)

耶魯的一份報告當中曾說過:「基金之所以長年表現得比 標普500 好,

有 80% 要歸功於優秀的管理人,20% 歸功於資產組合」

▎從耶魯捐贈基金學習…

》配置自己的資產

耶魯捐贈基金有許多標的,

是多數投資者不容易複製的,例如私人企業資產、絕對投資報酬、對沖基金,

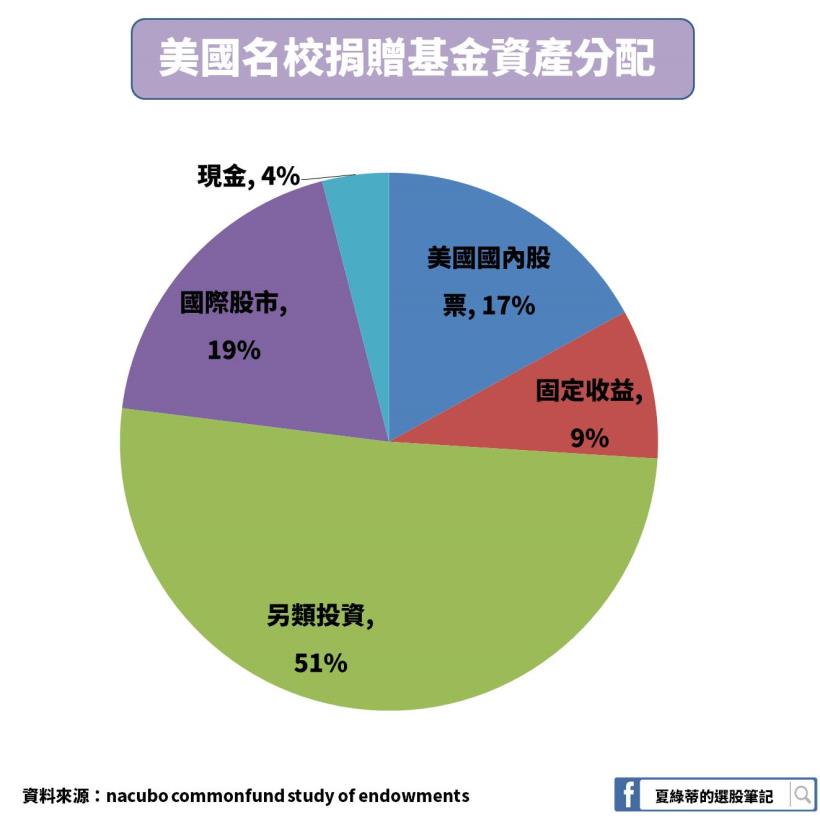

除了耶魯大學,

我們來看看其他美國許多名校的捐贈基金,

雖然各自採用不同的投資策略,

但平均資產分布在 5 大項:

1.國內股票:17%

2.固定收益(例如美國公債):9%

3.另類投資(例如房地產):51%

4.國際股市:19%

5.現金:4%

美國大學捐贈基金以另類投資比重最高,

而我們在前面提及,

另類投資的報酬率只有「房地產」的報酬率比較好,

因此在自己的資產配置,

可以加入房地產,例如 投資全球房地產 VNQ

第二大部分便是股票,國內外相加比重為 36%

在台灣可買進 0050

國際股市則可考慮 標普500 SPY、全世界股票 VT

還有固定收益,可選擇債券,是股市崩跌的避風港

耶魯捐贈基金有許多標的,

是多數投資者不容易複製的,例如私人企業資產、絕對投資報酬、對沖基金,

這些我們就不要選擇,

相信只要搭配好上述提及的 4 項資產,

整體也會有好報酬,

比例的部分不用全部與捐贈資金一樣,

慢慢培養比重的調配敏感度,就能找到一套適合自己的策略

▎成為自己的基金操盤手

耶魯指出捐贈基金會成功,有 80% 的因素是擁有優秀的管理人,

你可能會想,我們又不是有世界名校的高學歷,也沒有在華爾街經歷,

怎麼成為自己的基金操盤手呢?

從耶魯的經驗已經告訴我們,

資產配置最終可以獲得勝利,

那為什麼還有人會失敗呢?

原因在於「心性」問題,

問題一:貪心

看到旁人利用融資一周獲利 30% 很心動,

頓時覺得資產配置獲利速度太慢,

但沒想到的是,當股災來臨時,

放大槓桿 融資的人早就被迫離開股市,

有進行資產配置的人,卻能夠四平八穩的成長

問題二:高估自己

沒有認清自己對於風險承受度有多大,

也許是把大部分比重放在股票上,

股市表現好時很開心,重挫時發現超出自己的忍受度,

在低價買出,日後懊惱看的股價回升

好比認為不用特別訓練,就能騎車環島,

殊不知途中體力不支、輪胎爆胎也不會修理等

最終只能悻悻然搭車返家,獲得一次不好的經驗

耶魯模型在全球的資產配置領域,

許多投資機構效仿學習,被奉為經典

與其花大把大把的時間去盯盤,

報酬率也不見得比較好,甚至幾乎是更差

到不如來專研要怎麼進行資產配置

最終將有好的投資收益等你坐收

【延伸閱讀】

● 房地產:VNQ介紹

● 股票

1.SPY介紹

2.VT介紹

● 債券:3 檔債券介紹