金融股要看淨值,這很重要,這個觀念你懂了之後,會比市場上八成的存股族還要厲害。

太多人對金融股還是只看 EPS 而已,但因為金融股有很多錢,

要讓這些錢發揮效益,就會有很多投資,投資有可能會未實現損失,這時候就要看淨值,

因為 EPS 並不會將未實現損失列出來。

這篇文章跟大家分享,金融股要看淨值的原因,與背後邏輯,

學會比就知道金融股不要只看高股利、高殖利率。

文章中提到的金融股,都是中立的教學範例,沒有推薦買賣。

金融股淨值是什麼?

股東權益又稱為淨值,常聽到有人說 淨值多少多少,指得就是股東權益。

將淨值除以股數,就是每股淨值。

金融業有買多金融商品,2022 年受到投資市場不佳,許多金控都要認列許多未實現損失,

像下圖中,這是國泰金 2022 年的股價與淨值表現。

2022 年 3 月的淨值每股 61 元,股價 64 元,

到了 8、9 月,每股淨值腰斬只剩下不到 30 元,

股價也大幅下滑到了 40 元左右。

(圖片來源:雲投資)

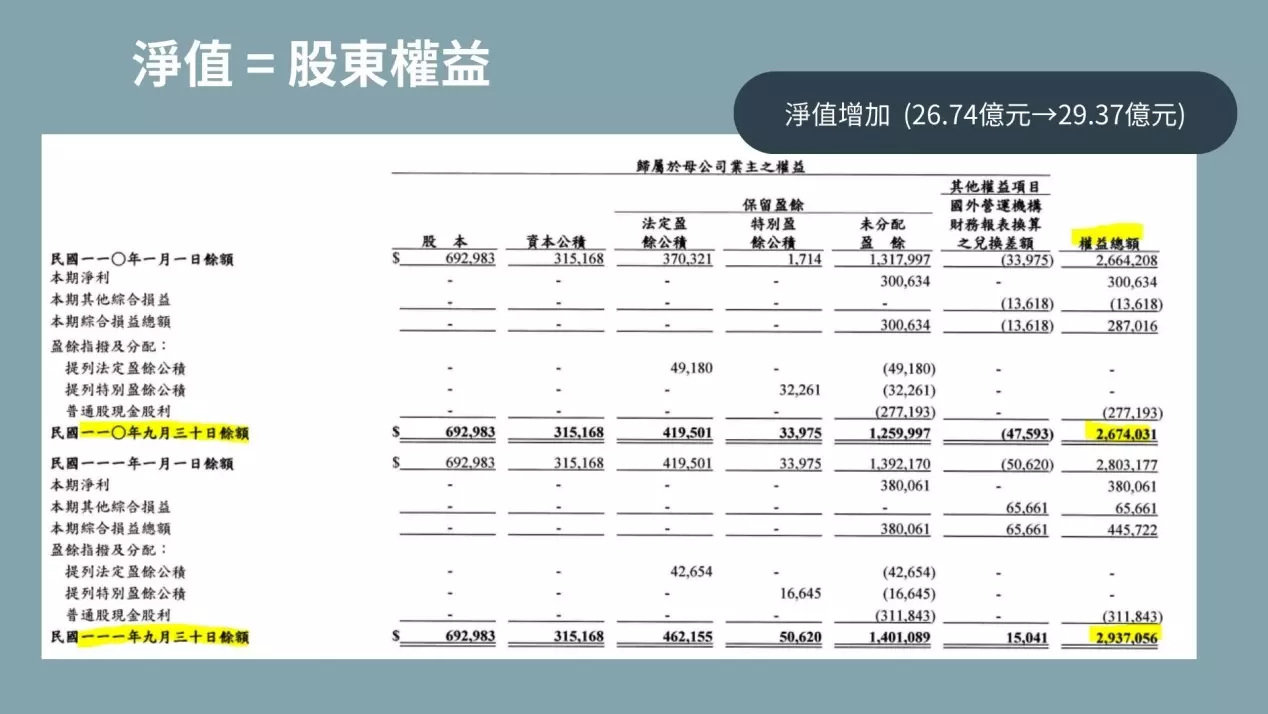

財報上淨值怎麼看?

打開財報,找到前幾頁的股東權益。

以下圖為例,黃色的部分就是淨值 = 股東權益總額。

110 第三季淨值是 26.74 億元,

111 第三季的淨值是 29.37 億元,

可以發現這間企業的淨值是增加了。

所以看金融股,就是看股東權益有沒有增加,

如果是大減,這種後續股價也會下降。

延伸閱讀:認識財報4大表:新手也能輕鬆懂!

金融股淨值為什麼重要?

淨值變成負數,有可能會下市

目前上市公司規定,若每股淨值掉到 10 元以下,投資人無法採行融資融券;

若跌破 5 元會被打入全額交割;若跌破 3 元,改採分盤集合競價交易;

若淨值為負數,會被強制要求下市。

資產減負債 = 淨值,又稱為股東權益,

就是假設一間公司要清算,把資產賣一賣、負債還清之後,股東還能拿到多少?

而當淨值變成負數,等於股東完全拿不到錢,這樣的公司無法對股東交代,

而且在銀行及主管機關眼裡,負債大於資產有很重要的危機,

所以淨值變負數是一件會讓公司心急的事情。

以投資人的角度來看,萬一要清算,每個股東所能拿的淨資產不多了,

那淨值越低,當然會想要拋售股票,股價也自然下跌。

金融股淨值的歷史故事

先說一段宏達電(2498)與新光金(2888)的故事,當時一場飯局,新光金賠掉 2 棟大樓。

好幾年前,新光金當時董事長吳東進與宏達電(2498)董事長王雪紅共同參加一場聚會,

當時吳董聽到宏達電(2498)一股賺 72 元,

於是在 2011 年下令買進宏達電(2498),

而這一買,一共買進 6000 張,每股平均成本超過千元,

結果沒多久,宏達電(2498)跌破千元,

連執行庫藏股也發揮不了作用。

新光金買到高點,

之後宏達電股價一路下滑,

在 2014 年左右新光金(2888)忍痛賣出股票,

每股價差損失近 1000 元,共有 6 千張,

這一次交易虧損近 60 億元,

新光金(2888)最終賣掉 2 棟大樓來彌補虧損。

》新光金2018年財報亮眼,但是要看淨值才準

新光金(2888) 2018年財報獲利亮眼,

但是在股東權益變動表當中,也就是淨值的部分,卻是下滑的。

為什麼會特別提新光金,因為當時新聞媒體紛紛地說

「新光金(2888)在 2018 年Q1,獲利比去年同期增加 100 億元 以上」之類的字眼。

但是我們已經有觀念了,金融股不能只看獲利、股利,還要看淨值。

當時看到新聞內容,新光金(2888)在 2018 年 Q1 獲利增加 100 億元以上,

很多股民衝進場買股票,

在 2018 上半年的時候,讓新光金股價躍上高點,

但其實翻開財報,截至 2018Q2 實際上淨利大概只有 15 億元,

是什麼原因呢?

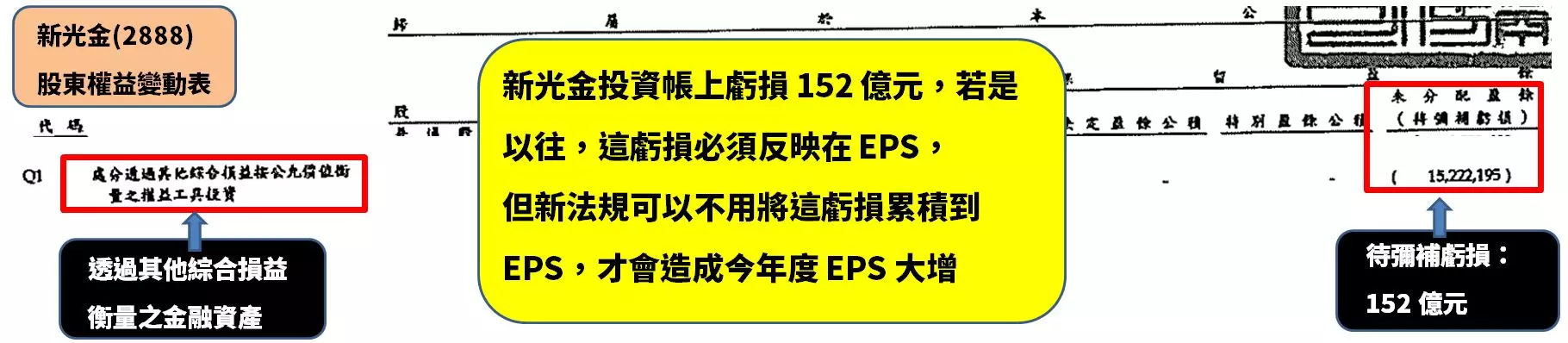

》股東權益:有投資未實現的虧損152 億元

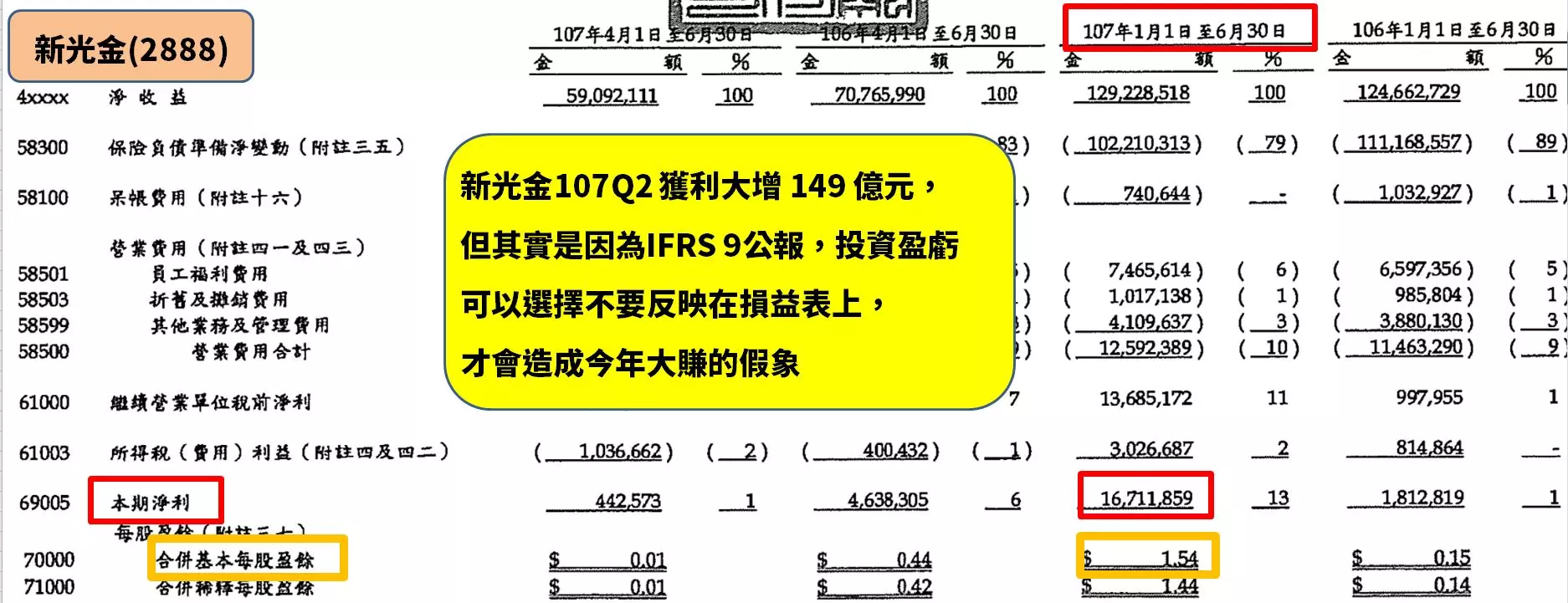

投資人看到財報,發現新光金(2888) 2018Q2 累積淨利 167 億元,

與去年同期相比大增 149 億元。

EPS 的部分也是飛躍成長,

在 2017Q2 只有 0.15 元,

然而在 2018Q2 卻大幅增加到 1.54 元,

漲幅高達 9.27 倍 。

這主要是因為,2018 年度,

因應國際會計準則 9 號公報(IFRS9)規定,

可以選擇將投資標的盈虧不要表達在損益表

所以新光金將 2018 年帳上的「投資未實現的虧損 152 億元放在股東權益」,

2017 年則是反映在損益表,

兩者的落差,導致 2018 年獲利看似飛躍成長。

(資料來源:新光金107Q2財報)

如果不了解財報的全貌,

看到 EPS 大增就買進股票,

很有可能就會虧損了。

因為國際會計準則 9 號公報(IFRS9)規定,

可以選擇將投資標的盈虧不要表達在損益表,

於是新光金(2888)選擇這樣做,

不只新光金,很多公司也都選擇將投資損益反映在股東權益變動表,

為了就是不要讓持股的價格波動,影響公司本身的獲利。

2018 年新光金將 152 億元的虧損放在股東權益變動表,

不放在損益表,造成新聞媒體寫出 EPS 大增的現象。

以往這一塊這列在損益表,

比較基準相同下,

2018年Q2 新光金(2888)實際淨利僅有 167 億元獲利-152 億元虧損 = 15 億元

(資料來源:新光金107Q2財報)

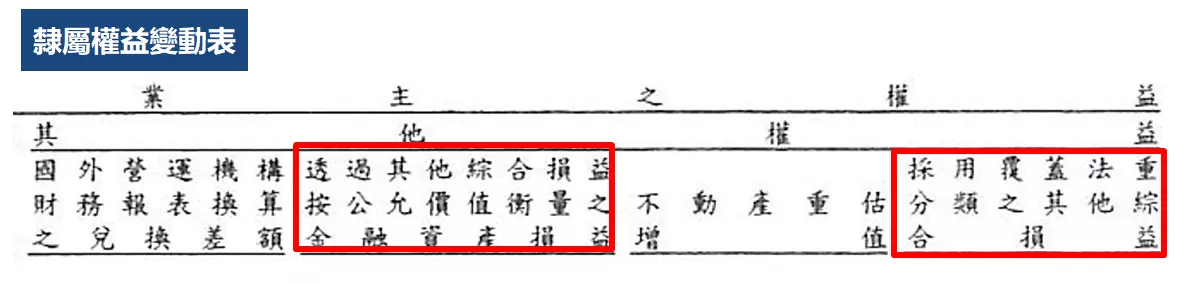

影響金融股淨值 2 大關鍵

金融股將很多金融商品分類在「透過其他綜合損益按公允價值投資」

以及「採用覆蓋法重分類之其他綜合損益」。

這兩者是有關投資的金額,而且是放在權益變動表,

當這兩個會計科目金額為負數,就會讓股東權益 (又稱淨值) 下降。

於是,金融商品的未實現損失,會導致會讓淨值下降的原因在這裡。

而對於股利政策而言,未實現投資損失 > 未分配盈餘 不能發股利。

簡單來說,假設今天某一間壽險業賺了 500 元,

但是有未實現投資損失 700 元,此時就無法發股利了。

》透過其他綜合損益按公允價值衡量之金融資產是什麼?

透過其他綜合損益按公允價值衡量之金融資產:

名字很長,其實就是金融資產的意思,

就是指股票、債券等,

特性就是「股價的盈虧並不會顯示在損益表,而是在股東權益」

所以就會出現,新光金(2888)表現上獲利大增百億元,

但手上仍有尚未賣出,帳面上卻已經虧損的股票,反映在股東權益變動表上,

萬一某一天賣掉了,變成已實現損失,

公司就的保留盈餘(歷年累積賺得錢)就會減少。

所以這也是為什麼,金融股要看淨值的原因,

因為手上有大量的金融商品,這些金融商品盈虧又大多放在股東權益變動表,

投資未實現損失太多,就會讓股東權益減少、淨值下降。

金融股要看淨值,才能真正地發現其內在。

》新光金持有宏達電股票,會影響 EPS

回到新光金,

在 2018 年,公司將股票列為 透過其他綜合損益按公允價值衡量之金融資產,

與 2014 年持有宏達電(2498)的作法卻略有不同:

- 【2014 年持有宏達電的作法】

賣掉股票,盈虧的金額會列入損益表,

也就是新光金(2888)賣掉宏達電(2498),

大幅讓 EPS 下降

- 【2018 年對於投資的作法】

價差與賣掉股票時候的盈虧,

金額”不”列入損益,所以不會影響 EPS,

所以新光金帳上有 152 億元的虧損沒有表達在 EPS。

金融股淨值結論

在投資金融股時,一個關鍵的考量是該公司的投資標的,

尤其是是否將其列為透過其他綜合損益按公允價值衡量之金融資產。

因為此類投資的盈虧並不會直接影響每股盈餘(EPS)。

金融機構,特別是金融控股公司,通常會將大量資金投資於股票、債券等金融資產。

然而,這些投資的表現並不會直接反映在EPS上,

因為它們被歸類為透過其他綜合損益按公允價值衡量之金融資產。

因此,投資者不應僅僅因為一家金融機構的EPS大幅增長而貿然購入其股票。

EPS的增長可能主要來自非核心業務,如財務投資,而非其主要業務的增長。

這樣的投資決策可能忽略了公司實際經營的風險和未來的盈利潛力。

因此,投資者在評估金融股時應特別留意其投資組合的結構,

以及投資標的是否與 EPS 直接相關。

此外,也應評估公司的主要業務成長,而不僅僅是 EPS 的變化

想學更多財報嗎,歡迎加入【看懂財報,不盯盤安心抱股】

- 每個月 6 篇文章

每 2 個月財報線上案例分析

邀請讀者線上分享案例,教學相長

適合想更上一層樓的學習者

想學習財報、手把手教學

大量的案例分享,看懂不同公司的財報重點

請問夏大:

新光金107.Q2的股東權益變動表,在處分透過其他綜合損益按公允價值衡量之權益工具投資科目下,除了在未分配盈餘欄位列(15,222,195)外,為何也同時在透過其他綜合損益按公允價值衡量之金融資產未實現損益列15,222,195 ?

不好意思,現在才注意到您的留言

這是財報規定喔,放在損益表的其他綜合損益,

因為未來也有可能會變成已實現

(PS:叫我夏綠蒂就好了:)

夏綠蒂,謝謝您熱心的回覆^^