在投資的世界裡,人們總是追求著高回報率和快速增值。

然而,不論是股市、房地產還是其他形式的投資,都存在著風險和不確定性。

在這樣的背景下,一個有趣且被廣泛討論的概念是「72 法則」。

這個法則可以幫助我們快速估算一筆投資何時能夠翻倍,

並提供了一個簡單卻有用的工具來評估投資回報的速度。

72 法則 是什麼?

運用 72 法則,便可以知道需要多少的時間讓資產翻倍:

72 / 年化報酬率 = 資產翻倍的時間

所謂的 72 法則就是分子是 72 ,分母是年化報酬率,

算出來的結果就是投資需要翻倍的年數。

換句話說,也可把公式倒過來,

變成 72 除以本金投入的時間,就能推算出出年化報酬率。

72 / 資產翻倍的時間 = 年化報酬率

72 法則是被是義大利著名的數學家盧卡·帕喬利(Luca Pacioli)提出,

在他 1494年出版的《算術、幾何、比例總論》書中提出了這個概念。

帕喬利的貢獻不僅在於「72法則」的提出,他的著作也對會計學有深遠的影響。

介紹複式簿記,每一筆交易都有相應的借方和貸方,

奠定現代會計的基礎。因此帕喬利也被尊稱為會計之父。

》72 法則的原理

72 法則的原理,這邊用比較簡單的說明,

假設 年化報酬率是 10%,那 7.2 年資產就會翻倍。

(1+10%)n = 2 (倍)

➡️ n = log 2/ log (1+10%)= 7.2

1 = 本金,n = 幾年後

log 不好算,可以用計算機。

下列是不同的年化報酬率,分別用 72 法則粗略估算需要翻倍的年限,

以及用 log 準確計算的年限

| 年化報酬率 | 幾年翻倍( 72法則概略計算) | 準確計算翻瓣年限 |

|---|---|---|

| 1% | 72 年 | 69.66 年 |

| 3% | 24年 | 23.45 年 |

| 6% | 12年 | 11.9 年 |

| 7% | 10.29 年 | 10.25 年 |

| 8% | 9年 | 9.01 年 |

| 9% | 8 年 | 8.04 年 |

| 10% | 7.2 年 | 7.27 年 |

| 11% | 6.55 年 | 6.64 年 |

| 12% | 6年 | 6.12 年 |

| 20% | 3.6 年 | 3.8 年 |

| 30% | 2.4 年 | 2.64 年 |

| 資料整理:夏綠蒂 | ||

從這個計算結果會發現,

- 1% 年化報酬率採用 72 法則跟精準計算,落差了 2.34 年,滿多的

- 8% 年化報酬率翻倍年數差距最小

- 6% ~ 12% 報酬率這區間用 72 法則計算比較趨近準確

- 72 法則是一個概略計算,非百分百的準確

雖然 72 法則計算的數計,和實際是精準的翻倍年限有一點落差,

不過「72法則」仍然是一個有用的參考指標,

它提供了一個快速且簡單的方法,讓投資者能夠大致估算投資回報所需的時間。

72 法則 該注意的事項

- 72 法則僅適合計算「複利」的情況

- 72 法則只是一個近似且快速的估算方法,並非不一定能夠準確預測投資翻倍所需的時間

- 72 法則 是假設報酬率是固定不變的。但在現實中,報酬率會改變。因此報酬率不穩定或有大幅變動時,72 法則的準確性會受到影響

- 72 法則僅考慮投資的回報速度,而忽略了風險因素,例如市場波動、經濟變化等

72 法則應用

72 法則用於估算投資翻倍所需的時間。

這個法則可以應用於不同的投資項目,包括股票、債券、基金或其他金融工具。

- 估算投資回報時間:

當你有一個已知的年化報酬率時,可以使用 72 法則來估算投資翻倍所需的時間。 - 比較不同投資方案:

如果你正在考慮不同的投資選擇,72 法則可以幫助你初步比較這些選擇的潛在回報速度。

例如:定存 1% 與 股市 8% 的比較 - 檢視利率對投資的影響:

72 法則可以幫助你了解年化報酬率對投資的重要性。

當報酬率提高時,需要更短的時間就能翻倍,反之當利率下降時,則需要更長的時間。

我們用 72 法則算一下通膨率,

台灣通貨膨脹率約 2~3%,

以每年 3% 計算,那物價約在 72 ÷ 3 = 24 年內翻 1 倍。

所以為什麼雞排這麼貴,小時候一片賣 35 元,

現在都漲超過 70 元,甚至 100 元,可見雞排的通膨大於 3%。

72 法則 一段時間內可翻幾倍?

用 72 法則可計算一個投資商品可在幾年內翻倍,

如果反過來問:我投資一個 10% 報酬率的商品 20 年,資產可以翻幾倍?

- 先計算幾年翻倍

- 再計算 20 年翻倍幾次

根據「72 法則」,將 72 除以報酬率 10,得到 7.2。這表示在約 7.2 年內,投資本金將翻倍一次。

然而,在 20 年的時間範圍內,總共會發生 2.7 次(20 /7.2)翻倍。

每次翻倍都需要大約 7.2 年,所以你的本金會翻倍 2.7 次。

假設你的初始本金為 100 萬,經過 20 年,

你的本金將增長為 650 萬(2 的 2.7 次方 = 6.50倍)。

補充:可以用任意計算 N 次方的計算機計算。

接下來用生活中更舉體的例子計算給你看:

例子一:5% 投報率的差距,20 年後財富差了 100%

如果有兩個投資方案,年化報酬率分別是 10% 與 15%,

一年投資報酬率差 5% 可能還好,

20 年下來卻有不得了的差距,

以下就用「72 法則」算給大家看。

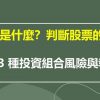

阿花與小草 是同事,

兩個人都各自有 100 萬元想要投資,

並預計 20 年後,拿著 100 萬所獲利的金額過著退休生活。

但是 阿花 比較保守,不喜歡波動太大,

因此投資穩健標的,每年報酬率 10%;

小草 則是相反,即便知道會受到劇烈的股市波動

但仍想要報酬率高一點達 15%。

好的,到底 20 年後,阿花與小草 的財富各是多少呢?

再複習一下72 法則的公式 = 72 / 報酬率,

算出來的結果就是投資需要翻倍的年數。

兩人 20 年後的獲利如下:

- 【阿花:本金 100 萬,投報率 10% ,投資時間 20 年】

72 / 10 = 7.2 ➤ 代表 7.2 年本金翻一倍

7.2年翻 1 倍,20 年會翻 20 / 7.2 約莫 2.7 次,

本金大概翻倍 2 的 2.7 次 = 6.5倍,

也就是原本本金 100 萬會變成 650 萬 。

- 【小草:本金 100 萬,投報率 15% ,投資時間 20 年】

72 / 15 = 4.8 → 代表 4.8 年本金翻一倍

4.8 年翻 1 倍,20 年會翻 20 / 4.8 約莫 4.16 次,

本金大概翻倍 2 的 4.16 次= 17.87 倍,

也就是原本本金 100 萬會變成 1787 萬 。

【20 年後兩人差距超過 1000 萬,超過於 100% 的差異 】

(圖片來源:夏綠蒂製作)

例子二:存款放銀行與投資股市的差異

上面的例子,報酬率差距僅 5 % ,本金一樣都 100 萬,

但長期下來投資金額卻差超過 1 倍,非常驚人。

再計算一個生活中常見的:活存跟股票

只會把存款放到銀行或是儲蓄險保單,一年報酬率大概 1 %,

若能放在股市,例如 0050 這樣的指數型基金,

每年報酬率大概 6 %,

用 72 法則算一下, 本金 100 萬, 20 年後差了多少?

- 【銀行定存 報酬率 1%】

72 / 1 = 72 → 代表 72 年本金翻一倍

72 年翻 1 倍,20 年會翻 20 / 72 約莫 0.28 次,

本金大概翻倍 2 的 0.27 次方 = 1.21 倍,

也就是原本本金 100 萬會變成 121 萬

- 【0050 報酬率 6%】

72 / 6 = 12 → 代表 12 年本金翻一倍

12 年翻 1 倍,20 年會翻 20 / 12 約莫 1.67 次,

本金大概翻倍 2 的 1.67 次方 = 3.18 倍,

也就是原本本金 100 萬會變成 318 萬

(圖片來源:夏綠蒂製作)

- 【小結論】

如果把錢放銀行 100 萬, 20 年後才增加 21萬,

忍受一點股市震幅投資 0050,

20 年後,100 萬變成 318 萬 。

這邊要提醒一下,若是投資個股,

不一定能長期獲利,因此我們舉例,是以被動投資的指數型股票基金,

例如 0050、VT 作為投資標的。

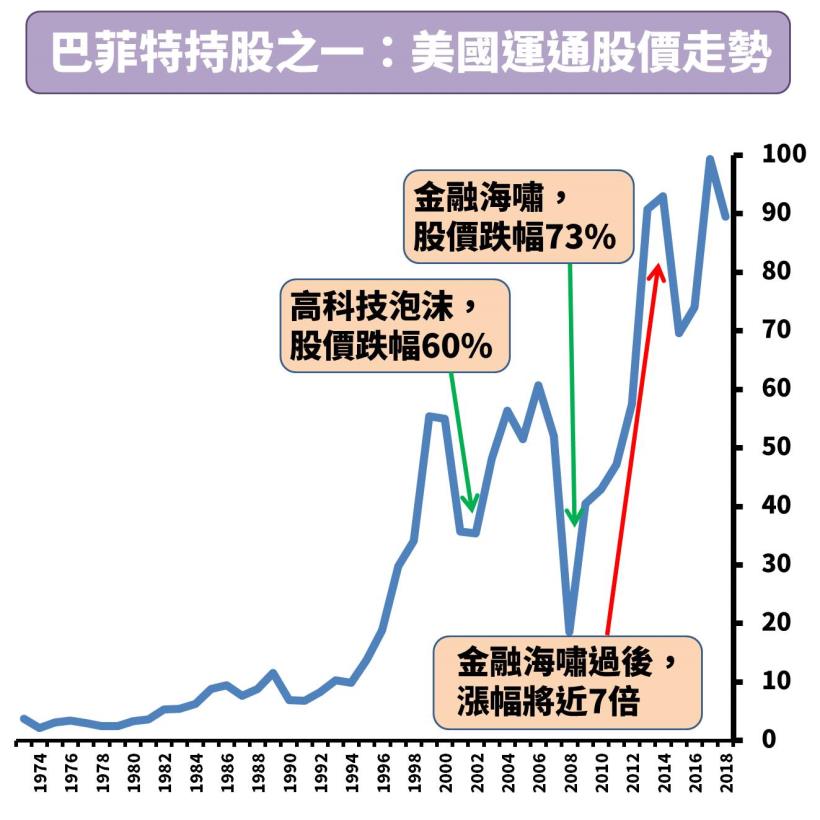

例子三:為什麼巴菲特會願意忍受股市的波動?

巴菲特有很多知名投資戰役,

像是持有美國運通公司(AXP),曾發生過兩次超過 60% 的跌幅,

為什麼他能不恐慌賣出,除了有獨特且主觀的判斷之外,

還有一個我認為就是他知道報酬率高一點的投資商品,

最後的結果是十分豐碩,

忍一時股市顛簸,可以獲得優於市場的報酬。

以 巴菲特 持有的 美國運通公司(AXP) 為例,過去曾出現過 2 次跌幅 60%。

從 2000 年以來,

美國運通(AXP) 出現 2 次超過 60% 的震盪,

分別是 2000 年 10 月 2 日股價從 55 美元跌到 22 美元,

跌幅 60% ,那時是經歷了高科技泡沫,

另外一次是 金融海嘯席捲全球股市,

2007 年開始股價從 65 美元跌到 2008 年 17 美元,

跌幅高達 73.85%。

而經過 2 次超過 60%的跌幅,

2008 年過後,美國運通的股價從底部直竄,

從 12 美元漲到 2014 年近 96 美元,漲幅 7 倍。

(資料來源:CMoney法人決策系統,圖片來源:夏綠蒂製作)

72 法則 結論

差距 5%的投資報酬率,20 年下來總資產超過了 100%,

巴菲特深諳此道理,所以遇到股市不理性的下跌,

也不會賣股票,當然前提是所持有的是好股票。

那一般投資人不會選股怎麼辦?

可以投資 0050 指數型基金,

網羅了台灣前 50 大的公司,

每年報酬率 6 %左右,

一定比將錢放在銀行定存或是買儲蓄險保單 1 % 好,

20 年後若想要比別人多賺好幾倍的投資金額,

別把錢放定存了,投到股市買 0050 吧,

忍受一點股市的波動,也不要穩定的銀行利息,

數據已經證實,多一點點的報酬率,最終結果卻是大大不同。

《延伸閱讀》

- 富邦台50(006208)的 3 大基本介紹!

- 0050 適合當定存股嗎?其實比起領股息,你應該關注「報酬率」!

- 1 張『致富圖表』告訴你: 0050 每年買在最高價,報酬率依舊是正數!

- 16 年的數據顯示:0050 「這樣做」報酬率竟能提高 40%↑,原因是…

- 美股 ETF:VT介紹!讓你成為 Facebook、微軟、波克夏股東

- 被動投資(Passive Investing)是什麼,適合我嗎?又和主動投資有什麼區別呢?

- 永豐金證券【豐存股 x 大戶投】:美股也能定期定股,小資金就可以存股!

夏綠蒂開了一堂線上的 0050 課程,

這堂課程會從基礎財商、0050 的實際應用與操作,

教你建立一套有用且輕鬆的投資邏輯,目前累積已經有將近 600 多位同學上課