▎股神巴菲特最注重的比率:ROE

》ROE = 淨利 / 股東權益 * 100%

股神巴菲特 (Warren Buffett) 曾說過:

挑選投資的公司時,ROE 必須達到 15% 的條件,

ROE 代表公司利用自有資金賺錢的能力。

》股東權益就是自有資金

會計的恆等式:資產 = 負債 + 股東權益

一開始成立公司的時候股東拿資金出來,

然後買廠房、設備等,

如果錢不夠了,就需要跟銀行借款,

這是屬於外部資金,

因此整間公司的資產是由 外部資金+自有資金 組合而成。

而股東權益包含股本、資本公積、保留盈餘等,

拿本金出來就是股本、資本公積,

而公司歷年賺得的收益稱為保留盈餘,

這些都是屬於股東的資金。

▎EPS 與 ROE 的不同

》公司為股東賺多少錢:用 ROE 衡量

一般人進行投資時常常會問:「這家公司 EPS 多少?」

通常在財報出爐之後第一件事情也是看 EPS,

趕快看一下是賺是賠,

每股盈餘可以立刻知道今年公司是賺錢還是虧損,

那為什麼巴菲特注重的是 ROE 呢?

先來看看兩者的公式:

EPS = 淨利 / 加權流通在外股數

ROE = 淨利 / 股東權益*100%

兩者只有分母不同,

而 EPS 的分母 股數 只是股東權益的其中一項,

EPS 只能計算出今年公司賺多少,

但到底是用多少本金賺的並不曉得。

股東權益 100 萬賺 20 萬,

股東權益 1000 萬賺 20 萬,

這兩者哪一個效益比較好,

肯定是前者吧,

後者代表賺來的錢沒有妥善運用,

只不過是讓淨值越來越高,

就像把大把大把的鈔票藏在床底下一樣,

經營效率不彰,

因此用 ROE 衡量自有資金的獲利效益較為適當。

▎細看 ROE 變化:善用杜邦分析法

ROE 可以再拆解細項,

更能深入了解企業的狀況,

因此我們可以用 杜邦分析法 來解密。

這篇文章與您分享:

杜邦分析法

▎杜邦分析法

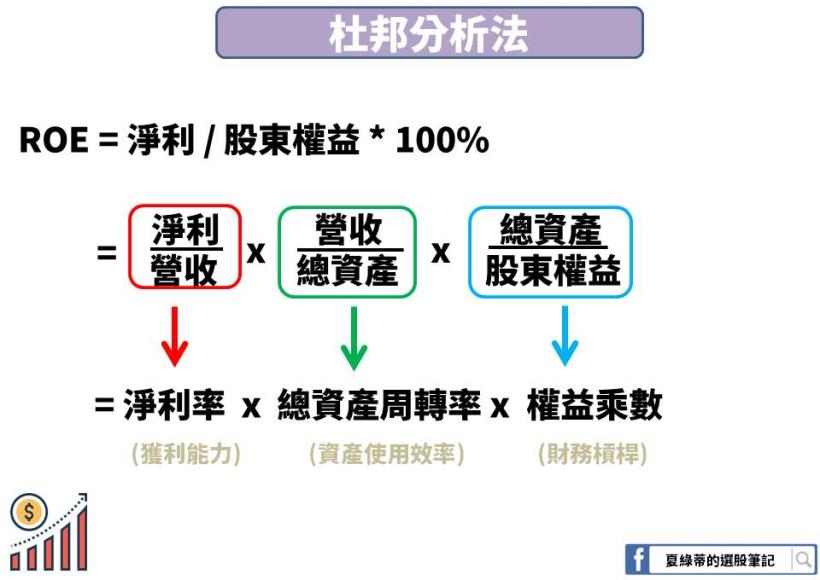

》從 ROE 拆解成 3 指標

上述提到 ROE 公式 = 淨利/股東權益*100%

杜邦分析法則將 ROE 拆分更細,

透過 3 種主要的財務比率,深入分析企業的狀況,

這種分析方法最早由美國杜邦公司使用,

所以稱為杜邦分析法。

ROE = 淨利 / 股東權益 * 100%

= 淨利率 x 總資產周轉率 x 權益乘數

這 3 項比率分別代表不同意思,

- 【淨利率】:代表公司的獲利能力

- 【總資產周轉率】:代表企業用資產創造營收的營運能力

- 【權益乘數】:指資產總額相當於股東權益的倍數;當負債越多,權益乘數越大

這 3 個數字的上升,都能促使 ROE 提高,

因此我們可以進一步分析,

到底是什麼因素推升 ROE?

▎(一) ROE 推升來自「淨利率」

代表產品競爭力提升,體質變好

淨利率增加這樣最理想的狀態,

可能是毛利增加、企業經營能力變好等,

公司競爭力提高,也會帶動營收成長,

此時的 ROE 上升能維持比較長時間

▎(二) ROE 推升來自「總資產周轉率」

代表短期營收增加,但恐有削價競爭的情形

總資產周轉率的公式 = 營收 / 總資產

所以營收大幅上升或是資產大幅下降,

都是造成資產周轉率上升

而一般企業,資產短期不太容易有巨大變化,

因此最有可能讓資產周轉率上升的便是營收增加

不過要注意一點,

短期有強勁的營收,

有可能是是薄利多銷,產生削價競爭,

就會造成三率下降,

這樣的情形並不是我們樂見的

所以 ROE 上升最好是來自於淨利率以及資產周轉率

▎(三) ROE 推升來自「權益乘數」

代表負債越高,風險增加

會計上資產 = 負債 + 股東權益

而權益乘數的公式 = 總資產 / 股東權益

分子越高,分母越少,就會提高權益乘數的倍數,

當公司使用高度槓桿才能創造出高 ROE

表示借了許多錢,產生大額負債

舉個簡單例子:

● 情況一:

資產 = 負債 + 股東權益

100 = 20 + 80

權益乘數 = 100 / 80 = 1.25 倍

● 情況二:

資產 = 負債 + 股東權益

100 = 70 + 30

權益乘數 = 100 / 30 = 3.33 倍

情況二的權益乘數 3.33 倍 > 情況一 1.25 倍

因此可以得出結論:權益乘數增加是因為負債攀升

▎杜邦分析法應用

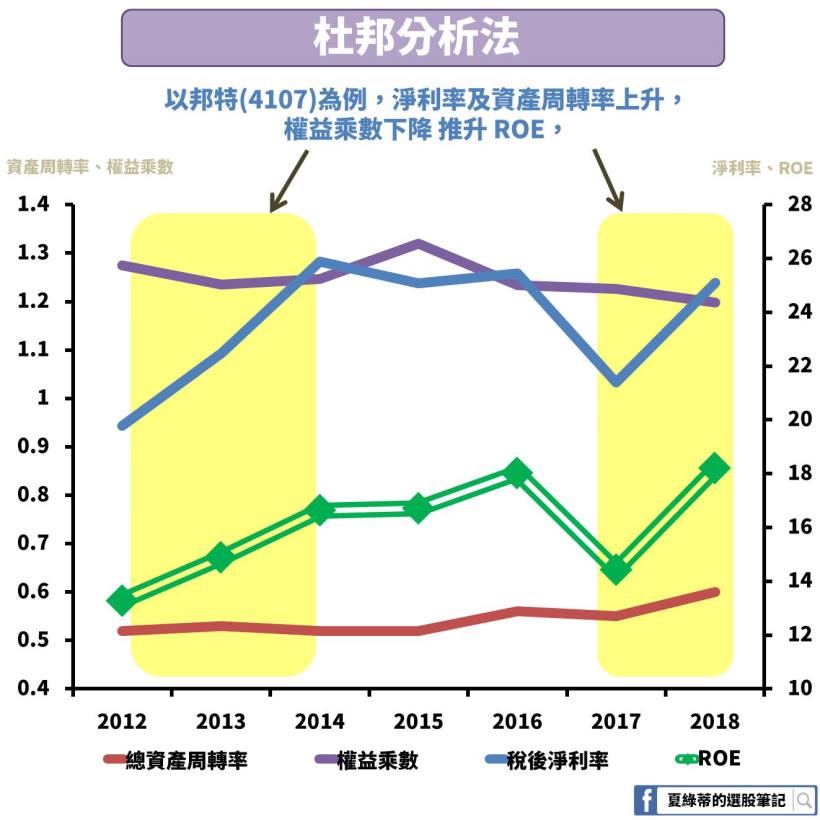

淨利率拉抬 ROE-以邦特(4107)為例

了解了 3 種面向的分析,

我們來實際應用,

以洗腎大廠邦特(4107)作為例子,

ROE 從 2012 年的 13% 逐漸上漲到 18%

進一步藉由 杜邦分析法 推敲:

(1) 淨利率:提高

(2) 總資產周轉率:微幅上升

(3) 權益乘數:下降

這樣的組合是好的現象,

主要是因為在台灣洗腎人口越來越多,

2019 年已經突破 9 萬人,

而且邦特也提早在菲律賓設廠,

目前國際醫療大廠在東南亞布局的程度低,

邦特未來在東協國家的成長力可期,

另外邦特有一項主力產品是 TPU 導管,

毛利率高達 75%,這部分也持續增加銷售,

帶動公司的整體獲利能力,

顯示邦特(4107)的競爭力越來越強。

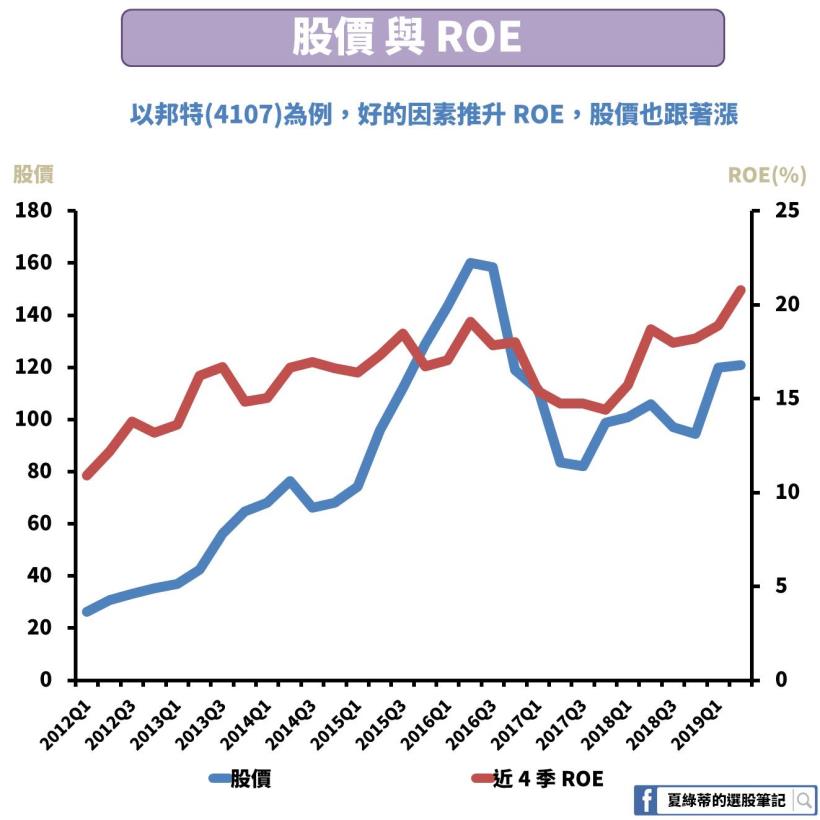

》邦特 ROE 推升,股價也上漲

已經從杜邦分析法確認邦特(4107)是競爭力變強,

由下圖可知,

股價也持續上漲,

由 2012 年的 30 元股價,

到近期價格都維持在百元以上。

▎快速結論:

市面上有很多投資指標,

ROE 既然能被股神巴菲特重視,

那肯定是一個重要的準則,

在研究企業時,先看公司長期的 ROE 走勢,

若有突然陡降或跳升,

可以用杜邦分析法了解原因喔。

1.ROE = 淨利 / 股東權益 * 100%

= 淨利率 x 總資產周轉率 x 權益乘數

2. ROE 推升來自「淨利率」代表產品競爭力提升,體質變好

3. ROE 推升來自「總資產周轉率」,代表短期營收增加,但恐有削價競爭的情形

4. ROE 推升來自「權益乘數」,代表負債越高,風險增加

【延伸閱讀】

- 營收破 100 億,卻破產下市?從 1 個故事了解「毛利率」應用!

- 「業外收入」太高的公司不能碰嗎? 看懂「這 1 點」你就贏過 9 成的人!

- 看懂財報「透過損益按公允價值衡量之金融資產」,讓你比市場更快抓出『EPS 增減』!

- 全家(5903)負債比高達 8 成,卻能穩定營運?

- 「存貨」變動的秘密!這 1 種『跌價損失』,企業日後更賺錢 !(內附案例)

- 毛利 90% 就是好?「這 1 類公司」該看 “營業淨利率”!讓你秒懂 本業盈虧…

- 從國泰金(2882)增資 看 IFRS17 公報:了解「這 2 點」原因!投資”金融股”要懂…

(免責宣言:文章中提及的標的僅供研究使用,並無任何推介買賣之意,投資人應自行承擔交易風險。)

杜邦分析法真的很好用,可以快速觀察公司的策略及了解獲利原因,是每次研究公司時必看的指標之一!

是阿