本益比是最常見拿來評估一檔股票的價值。

評估完一檔股票之後,

若認為是是績優股,最後一步驟便是「買進」,

那到底要花多少錢買才有獲利呢?

因此我們必須要對投資標的進行「估價」,

看看有沒有潛在報酬,

而本益比就是一種最容易上手的估價法。

本益比適合獲利穩定的企業,

通常來說本益比倍數越低表示股票越便宜,

但事情總有另外,有一些股票本益比很低,

然而本身卻有些問題在其中…

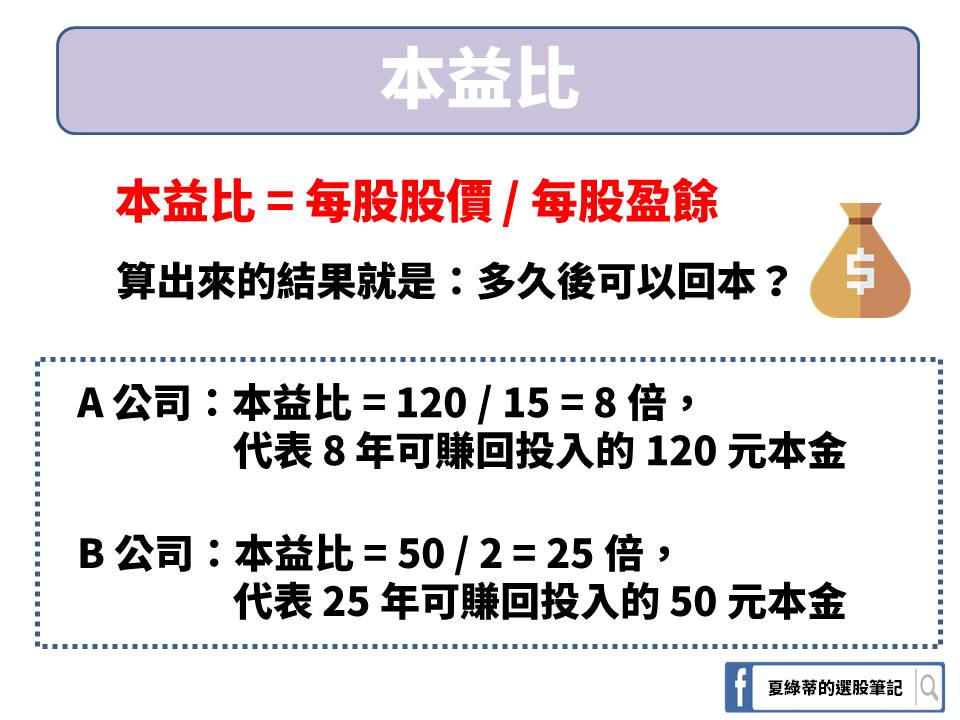

本益比 (R/E ratio)是什麼?

本益比 (Price-to-Earning Ratio) 簡稱 PE,

用來評估一檔股票是否便宜或昂貴。

例如:A 公司股價 120 元,EPS 每年賺 15 元,

B 公司股價 50 ,EPS 每年賺 2 元,

哪一間公司比較便宜呢?

這時候就可以運用本益比來估價。

該怎麼計算呢?

本益比 = 每股股價 / 每股盈餘

“本”指的是付出的成本,

“益”指的是企業的獲利,

算出來的結果就是:多久後可以回本?

因此我們就可以算出 A、B 公司的本益比,

A:PE = 120/15 = 8 倍,

B:PE = 50/2 = 25 倍,

換句話說,投資 A 公司要 8 年回本,

B 公司則是要 25 年。

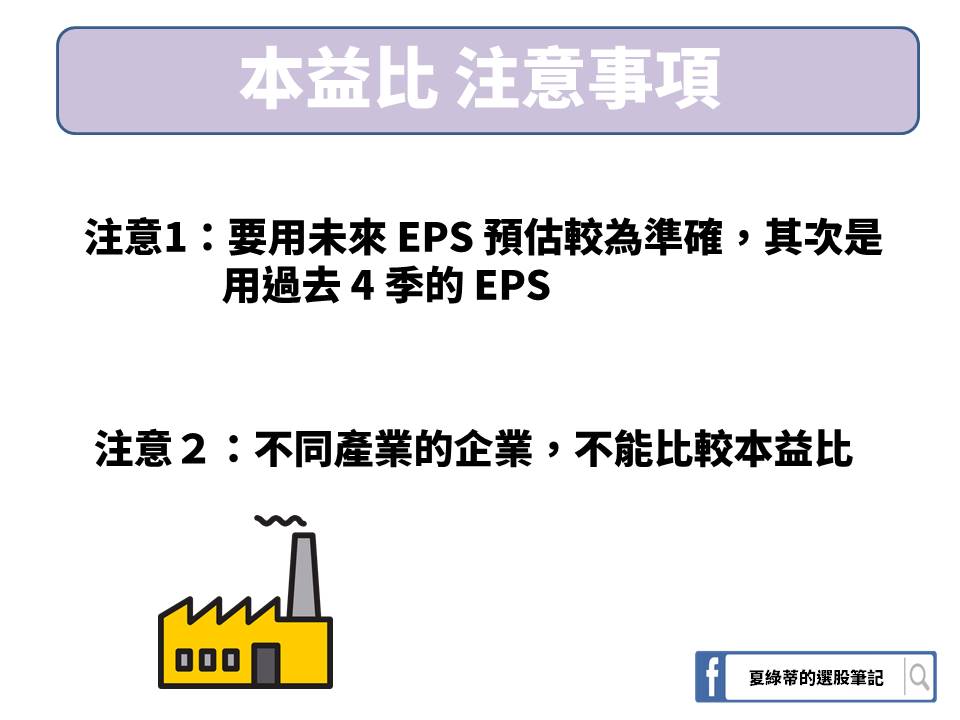

本益比注意事項

》注意1:要用未來 EPS 預估較為準確,其次是用過去 4 季的 EPS

EPS 可分為 3 種:

- 未來 EPS

- 過去 4 季的 EPS

- 去年整年度的 EPS

我們投資一間公司,是要買進它未來的成長性,

當然 EPS 要能預估未來的最為準確,

不過通常只有法人機構有預估,

或是投資人自己估算,

不然一般在網路上所看到的都是指 過去的 EPS。

因此只剩下第 2 種及第 3 種的 EPS 比較好掌握

夏綠蒂比較推薦第二種,

為什麼呢?

假設現在是 2023 年 11 月,

若還是拿過去一年,也就是 2022 年整年度的 EPS 估算,

難免有些失真,

畢竟 2023 年都到尾聲了,

若是取得過去三季,

也就是 2022Q4 ~ 2020Q3 EPS,

則此數據比較新,

也比較符合公司現況的營運狀態。

》注意2:不同產業的企業,不能比較本益比

每個行業都有不同特性,

股票市場給的預期也會不同。

舉的例子說明:

全球最大的筆電代工公司仁寶(2324)

近年本益比卻只有 8~10 倍

為什麼呢?

它已經在全球占有一席之地,

怎麼本益比那麼便宜?

原來是因為做的是代工產業,

競爭對手容易跨足搶訂單,

市場給的預期沒有很高,因此本益比較低。

再看看生技業的邦特(4107)

專門做洗腎工具,

近期本益比 20 倍左右,

這間公司股本不到 7 億元,

比起仁寶的股本 440 億元

根本是小巫見大巫

但為什麼本益比比較高呢?

原因是邦特(4107)的產業是走在未來的趨勢上

醫療產業日漸進步,

因此市場願意花比較貴的錢買進邦特(4107)

不適用本益比的情況

》本益比適合評估「盈餘穩定」的公司

EPS 如果遇到下列幾項狀況,

則不適合採用:

- 公司虧損

- EPS 太小

- EPS 長年不穩定

- 景氣循環產業

- 發生一次性獲利

不適用本益比的情況1: 公司虧損

夏綠蒂公司今年 EPS 是 -2 元

目前股價是 20 元,

本益比為 20/-2 = -10 倍

PE 為負值是沒有意義的

不適用本益比的情況2: EPS 太小

過了一年的努力經營,

夏綠蒂公司 EPS 從負值成長為 正數,

EPS 是 0.02 元,股價是 25 元。

這時候 PE = 25/0.02 = 1250 倍

也就是說,

投資夏綠蒂公司要 1250 年才會回本…

這時候 PE 太大,也不具參考價值

不適用本益比的情況3: EPS 長年不穩定

假設股價都是 20 元

夏綠蒂公司過去 3 年 的 EPS 暴漲暴跌。

第一年 EPS 為 20 元,則 PE = 1 倍

第二年 EPS 為 0.5 元,則 PE = 40 倍

第三年 EPS 為 15 元,則 PE = 1.33倍

公司營收不穩定,

造成本益比忽高忽低,

到底是要參考 1 倍還是 40 倍

PE 也沒有參考價值

不適用本益比的情況4:景氣循環產業

什麼樣的股票會容易產生 EPS 長年不穩定呢?

答案是景氣循環股

因為公司營收會隨著景氣好壞而波動過大

例如:汽車產業、航空業、水泥業等等

不適用本益比的情況5:發生一次性獲利

還有一種股票是 EPS 長期穩定,

但是某一年突然暴漲或暴跌

通常是遇到一次性的獲利或損失,

之後便不會再出現了

因此要計算 本益比,

需要從 EPS 把這一次性的利益或損失剔除。

舉個例子:

潤泰全(2915)在 2011~2012 年的 EPS 平均是 4 元

到了 2013 年卻飆漲到 54 元

原來是因為轉投資的中國大潤發

重新以公允價值衡量後,

使得潤泰全(2915)稅後淨利飆升

當年度 EPS 才會如此高

中國大潤發因為重新評價貢獻 潤泰全(2915) EPS 51 元

像這樣的狀況只會有一次,隔年便不會再出現。因此在計算 EPS 的時候,

要把潤泰全(2915)全年度 EPS 54 元-只有一次性獲利 51 元

以 3 元去計算本益比才合理

本益比 越低越好嗎?

》還要考慮「成長性」

看到這邊,你可能會覺得 PE 越低越好,

畢竟可以更快回本?

並不見得是這樣,

因為還要考慮「成長力」

買公司是買它的未來成長,

所以現在本益比高的股票,

有可能是市場看好它未來的趨勢

但是也要注意,

本益比高的股票,

股價遭高估的機率也比較大

記得大學會計的時候,

老師教我們「本益比與報酬率成反比」,

那時候不懂意思,

為了期末考通過,

只好先硬背下來

然而沒想到這時候卻可以用上了

一般書籍上常見:

本益比 20 倍以上是昂貴,報酬率 < 5%

本益比 15 倍左右是合理,報酬率 = 6.6%

本益比 10 倍以下是便宜,報酬率 > 10%

但是要注意,並非一定,

如同上述所書

還要考慮企業的成長性

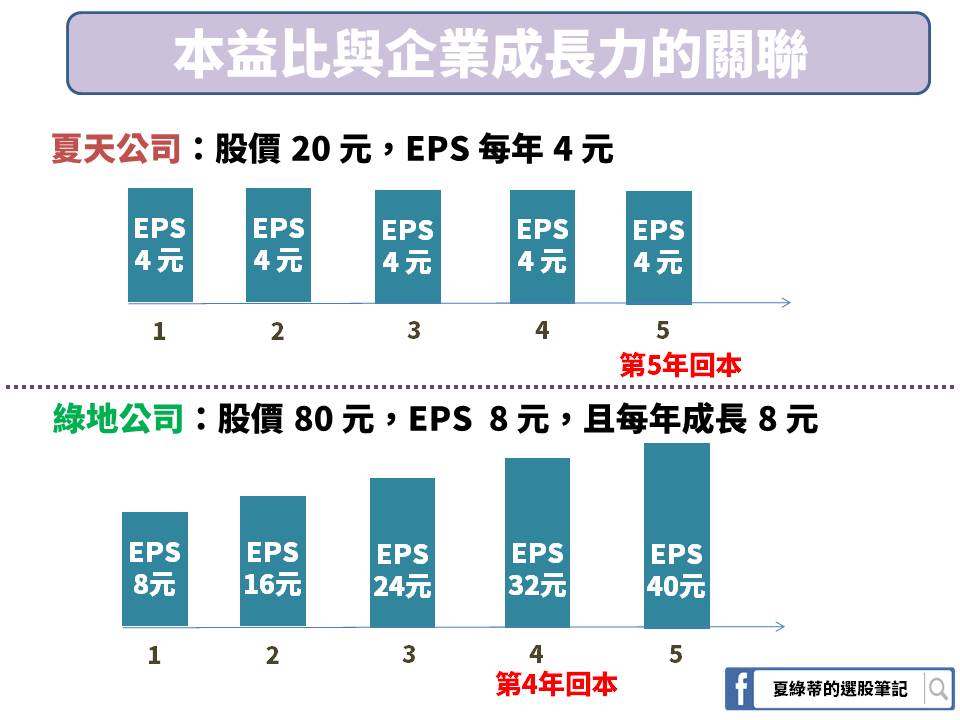

本益比與企業「未來」成長力的關聯

上述提到本益比低不見得越好,

因為還要考慮企業成長性,

這一段更清楚說明兩者的關聯是什麼?

一般認為本益比超過 20 倍就是昂貴,

因為回本速度慢,

這是指 EPS 穩定的狀況下,

如果是一檔成長股票,

有時候 本益比高,不見得回本慢

舉個例子:

夏天公司股價 20 元,EPS 每年 4 元

綠地公司股價 80 元,EPS 8 元,且每年成長 8 元

用歷史 EPS 計算,

則夏天公司本益比為 20 /4 = 5 倍

綠地公司本益比為 80/8 = 10 倍

初步看會覺得綠地公司比較貴,

因為要 10 年才回本

夏天公司 5 年可以回本沒錯

但是綠地公司因為不斷成長,

EPS 年年增加,

到了第 4 年累積的 EPS 已經 80 元,

與股價也就是成本 80 元一致,

換句話說就是第 4 年就回本了

從這個例子我們可以知道,

具有成長力的個股

能享有較高的本益比倍數

而且回本速度不見得比較慢

另外也要注意,

並不是本益比高股價就會高,

本益比高代表市場願意花比較貴的錢買它

但是,萬一企業表現不好,

股價很容易跌落

買股票要買有把握未來會成長的公司,

不要買市場給的預期高的企業,例如製藥公司,

一旦研發出新藥,

市場會給很高的本益比,

但是,萬一突然研發失敗,

股價也會急速下滑

本益比去哪裡看?

1. CMoney股市

市面上大多都是用過去一年度的 EPS,

CMney 股市比較特別在於它網站上的本益比數字有:

「法人預估 EPS」、「近 4 季 EPS」等

2.財報狗

財報狗是用近 4 季 EPS 總和,

並且是每個月計算出 本益比倍數,

數據更新得比較快

本益比快速結論

1.本益比 = 每股股價 / 每股盈餘,

算出來的結果就是:多久後可以回本?

2.本益比注意事項

(1)要用未來 EPS 預估較為準確,其次是用過去 4 季的 EPS

(2)不同產業的企業,不能比較本益比

3.本益比適合評估「盈餘穩定」的公司

4.本益比越低越好不見得越好,還要考慮「成長性」

5.本益比越高不見得回本速度越慢,還要考慮「成長性」

6.買股票要買有把握未來會成長的公司,不要買市場給的預期高的企業

本益比介紹也可以參考此篇:如何用本益比(PE Ratio)合理評估股票價格

《延伸閱讀:財報教學系列》

- 營收破 100 億,卻破產下市?從 1 個故事了解「毛利率」應用!

- 「業外收入」太高的公司不能碰嗎? 看懂「這 1 點」你就贏過 9 成的人!

- 看懂財報「透過損益按公允價值衡量之金融資產」,讓你比市場更快抓出『EPS 增減』!

- 全家(5903)負債比高達 8 成,卻能穩定營運?

- 「存貨」變動的秘密!這 1 種『跌價損失』,企業日後更賺錢 !(內附案例)

- 毛利 90% 就是好?「這 1 類公司」該看 “營業淨利率”!讓你秒懂 本業盈虧…

- 善用「杜邦分析法」,看懂 ROE 變化:運用「 3 指標」,挑出好公司!

- 『商譽』大增,可能有蹊翹? 從財報「這1處」看出未來營運狀況!

- 不要被 EPS 騙了!從財報教你看懂:金融股該看是「淨值」!